Az általános forgalmi adóról szóló, többször módosított 1992. évi LXXIV. törvény (a továbbiakban: áfa tv.) a következők szerint módosul:

1. § Az áfa tv. 4. §-ának (2) bekezdése helyébe a következő rendelkezés lép:

„(2) A közös tulajdonban és közös használatban levő ingó és ingatlan dolog tekintetében a tulajdonostársak közössége minősül adóalanynak. Az adóalanyisághoz fűződő kötelezettségeket és jogokat a tulajdonostársak közössége az általa kijelölt képviselő útján gyakorolja.”

2. § (1) Az áfa tv. 7. §-ának (2) bekezdése helyébe a következő rendelkezés lép:

„(2) A termékértékesítéssel egy tekintet alá esik:

a) a saját vállalkozásban megvalósított beruházás, ha az adóalany a megvalósításhoz olyan terméket használ fel, hasznosít, amelynek beszerzéséhez, kitermeléséhez vagy előállításához kapcsolódó előzetesen felszámított adó egészben vagy részben levonható;

b) a megszűnés, ha az adóalany adóalanyisága megszűnésének időpontjában olyan terméket birtokol, amelynek beszerzéséhez, kitermeléséhez, előállításához, feldolgozásához, átalakításához vagy felújításához kapcsolódó előzetesen felszámított adó egészben vagy részben levonható.”

(2) Az áfa tv. 7. §-a (3) bekezdésének a) pontja helyébe a következő rendelkezés lép, egyidejűleg a bekezdés a következő d) és e) ponttal egészül ki:

(Nem minősül termékértékesítésnek:)

„a) az alapítvány részére és a közérdekű célú kötelezettségvállalás teljesítése érdekében juttatott természetbeni adomány, amennyiben a természetbeni adomány pénzben kifejezett összege – a magánszemélyek jövedelemadójáról szóló 1991. évi XC. törvény, illetve a társasági adóról szóló 1991. évi LXXXVI. törvény rendelkezései alapján – adót, illetve adóalapot csökkentő kedvezményként igénybe vehető lenne;”

„d) a sajtótermék kötelespéldányként történő rendelkezésre bocsátása, ha az jogszabályi kötelezettségen alapul;

e) a terméknek más tulajdonába történő ellenérték nélküli átadása, ha az törvényi kötelezettségen alapul.”

3. § (1) Az áfa tv. 16. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„16. § (1) Az adófizetési kötelezettség termékértékesítésnél és szolgáltatásnyújtásnál – a 17. és 18. §-ban meghatározott eltérésekkel – a teljesítés, illetve a részteljesítés (a továbbiakban együtt: teljesítés) időpontjában keletkezik.”

(2) Az áfa tv. 16. §-ának (7) bekezdése helyébe a következő rendelkezés lép:

„(7) Ha a bizományi szerződés alapján teljesített termékértékesítés egyúttal termékimportot is megvalósít, akkor

a) eladási megbízásnál a bizományos és a vele szerződő harmadik személy, illetve

b) vételi megbízásnál a bizományos és a megbízója közötti termékértékesítés teljesítési időpontja megegyezik a termékimport utáni adófizetési kötelezettség keletkezésének napjával, feltéve, hogy importálónak a bizományos minősül.”

4. § (1) Az áfa tv. 17. §-ának helyébe a következő rendelkezés lép:

„17. § (1) Ha a termékértékesítés és szolgáltatásnyújtás teljesítését megelőzően ellenértékbe beszámítható pénzösszeget fizetnek (a továbbiakban: előleg), a pénzösszeg átvételének (jóváírásának) időpontjában a teljesítésre kötelezettséget vállaló adóalanynál adófizetési kötelezettség keletkezik.

(2) Az (1) bekezdés szerint átvett (jóváírt) pénzösszeget úgy kell tekinteni, mint amely az adó összegét is tartalmazza.”

(2) Az áfa tv. 18. §-ának helyébe a következő rendelkezés lép:

„18. § (1) A 7. § (1) bekezdésében meghatározott termékértékesítésnél és a 9. §-ban meghatározott szolgáltatásnyújtásnál az adófizetési kötelezettség a tevékenység tényleges megvalósításának időpontjában keletkezik.

(2) A 7. § (2) bekezdésének a) pontjában meghatározott termékértékesítésnél az adófizetési kötelezettség a tárgyi eszköz rendeltetésszerű használatbavételének időpontjában keletkezik.

(3) A 7. § (2) bekezdésének b) pontjában meghatározott termékértékesítésnél az adófizetési kötelezettség a megszűnéshez kapcsolódó adóbevallás benyújtására előírt időpontban keletkezik.”

(3) Az áfa tv. 19. §-ának helyébe a következő rendelkezés lép:

„19. § (1) Az adófizetési kötelezettség teljesítésének halasztására jogosult az az adóalany, aki (amely) az adó fizetésére mint a szolgáltatást saját nevében megrendelő adóalany kötelezett [40. § (2) bekezdése].

(2) Az (1) bekezdés szerinti halasztás legkésőbb addig az időpontig tart, ameddig az adóalany az adó alapjának megállapításához szükséges okiratot kézhez kapja, illetve – ha az korábban történik – az ellenértéket megfizeti.”

(4) Az áfa tv. 20. §-ának helyébe a következő rendelkezés lép:

„20. § (1) A pénzben kifejezett ellenérték fejében teljesített termékértékesítésnél és szolgáltatásnyújtásnál az adófizetési kötelezettség teljesítésének halasztására jogosult az az adóalany, aki (amely) nyilvántartását az egyszeres könyvvezetés szabályai szerint vezeti, vagy csak a bevételeiről köteles nyilvántartást vezetni.

(2) Az (1) bekezdés szerinti halasztás – a (3) és (4) bekezdésekben meghatározott eltérésekkel – legkésőbb addig az időpontig tart, ameddig az ellenértéket megfizetik. Az ellenérték részletekben történő megfizetésekor a halasztás a ténylegesen fizetett összegben foglalt adó erejéig lejár.

(3) Annak az (1) bekezdés szerinti adóalanynak, aki (amely) a kettős könyvvezetés szabályaira tér át, a nyitómérleg fordulónapján jár le a halasztása azon termékértékesítés és szolgáltatásnyújtás után, melyet a nyitómérleg fordulónapját megelőzően teljesített, de amelynél az ellenértéket egészben vagy részben addig az időpontig nem fizették meg.

(4) A halasztás haladéktalanul lejár, ha

a) az adóalany követelését engedményezi;

b) az adóalany adóalanyisága megszűnik;

c) az ellenértéket egészben vagy részben az adófizetési kötelezettség keletkezésének időpontjától számított 90 napon belül nem fizették meg.

(5) Annak az adóalanynak, aki (amely) a kettős könyvvezetés szabályairól az (1) bekezdésben említett nyilvántartási módok valamelyikére tér át, nem keletkezik újólag adófizetési kötelezettsége azon termékértékesítés és szolgáltatásnyújtás után, melyet a mérleg fordulónapját megelőzően teljesített, de amelynél az ellenértéket egészben vagy részben addig az időpontig nem fizették meg.

(6) Az a kettős könyvvitelt vezető adóalany, aki (amely) nyilvántartási kötelezettségének – jogszabály szerint – pénzforgalmi szemléletben tesz eleget, e § alkalmazásában az egyszeres könyvvitelt vezető adóalannyal esik egy tekintet alá.”

5. § Az áfa tv. 25. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„25. § (1) A 7. §-ban meghatározott termékértékesítésnél az adó alapja – a (2) bekezdésben meghatározott eltéréssel – a termék adó nélküli forgalmi értéke, ilyen érték hiányában a terméknek az adófizetési kötelezettség keletkezése időpontjában meghatározott előállítási költsége.”

6. § Az áfa tv. 26. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„26. § (1) Ha az adó alapjának megállapításához szükséges értéket külföldi fizetőeszközben fejezték ki, akkor az adó alapjának megállapításakor az adófizetési kötelezettség keletkezésének, illetve – a 19. §-ban meghatározott esetben – a halasztás lejáratának időpontjában érvényes, a külföldi fizetőeszköz vételére és eladására felhatalmazott pénzintézet vagy gazdálkodó szervezet által jegyzett árfolyamot kell alkalmazni. * ”

7. § (1) Az áfa tv. 30. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„30. § (1) Mentesek az adó alól – a (3) bekezdésben meghatározott eltéréssel – a 2. mellékletben felsorolt termékértékesítések és szolgáltatásnyújtások.”

(2) Az áfa tv. 30. §-ának (3) bekezdése helyébe a következő rendelkezés lép:

„(3) Az adóalany

a) a (2) bekezdés szerinti termékértékesítés és szolgáltatásnyújtás, illetve

b) könyvtári szolgáltatás (SZJ 1931) nyújtása

tekintetében választhatja az adófizetési kötelezettséget is. Ha azonban élt a választás jogával, attól a választást követő második adóév végéig nem térhet el.”

8. § Az áfa tv. 31. §-a (1) bekezdésének d) pontja helyébe a következő rendelkezés lép:

(Mentes az adó alól a vámmentes termékimport, kivéve azt a termékimportot, mely)

„d) a gazdasági társaságnál nem pénzbeli betétet, hozzájárulást képez;”

9. § (1) Az áfa tv. 33. §-a (1) bekezdésének a) pontja helyébe a következő rendelkezés lép:

(Nem vonható le az előzetesen felszámított adó, ha az adóalany a terméket és a szolgáltatást)

„a) egészben vagy részben nem az adóalanyiságot eredményező gazdasági tevékenységéhez használja fel, hasznosítja, kivéve, ha a terméket és a szolgáltatást részben a 7. § (3) bekezdésében meghatározott célok elérése érdekében használja fel, hasznosítja;”

(2) Az áfa tv. 33. § (2) bekezdésének a Magyar Köztársaság 1994. évi pótköltségvetéséről szóló 1994. évi LXV. törvény 13. §-ával megállapított a) pontja helyébe a következő rendelkezés lép:

(Nem vonható le az előzetesen felszámított adó továbbá:)

„a) az ólmozott és ólmozatlan motorbenzinek (ITJ 55–13–11, 12, 13, 14, 15) és a háztartási tüzelőolaj (HTO) (ITJ 55–16–1) beszerzése esetén, kivéve, ha a beszerzés

– továbbértékesítési céllal, vagy

– lakossági központos hő- és melegvíz-szolgáltatás nyújtásához történő tüzelőanyag-felhasználás céljára történik;”

10. § Az áfa tv. 34. §-ának (2) bekezdése helyébe a következő rendelkezés lép, egyidejűleg a § a következő (3) bekezdéssel egészül ki:

„(2) Az adóalany nem gyakorolhatja adólevonási jogát arra a termékbeszerzésre és szolgáltatás-igénybevételre, melyre nem a tételes költségelszámolás szabályait alkalmazza.

(3) A (2) bekezdés szerinti tiltás nem vonatkozik arra az adóalanyra, aki a magánszemélyek jövedelemadójáról szóló 1991. évi XC. törvény rendelkezései alapján az átalányadózást választotta.”

11. § Az áfa tv. 36. §-a (1) bekezdésének c) pontja helyébe a következő rendelkezés lép, egyidejűleg a bekezdés a következő d) ponttal egészül ki:

(Az adólevonási jog keletkezésének időpontja:)

„c) az adófizetési kötelezettséget tartalmazó, a 19. § szerinti halasztás lejáratát követő első adóbevallás benyújtására előírt időpontot követő nap [32. § (1) bekezdésének c) pontja];

d) az adófizetési kötelezettséget tartalmazó adóbevallás benyújtására előírt nap [32. § (1) bekezdésének d) pontja].”

12. § Az áfa tv. 38. §-ának helyébe a következő rendelkezés lép:

„38. § (1) Az adóalany köteles a levonható és a le nem vonható előzetesen felszámított adó összegét nyilvántartásában egymástól elkülönítetten kimutatni (tételes elkülönítés).

(2) Ha az adóalany adólevonásra jogosító és adólevonásra nem jogosító termékértékesítést és szolgáltatásnyújtást egyaránt végez és az (1) bekezdés szerinti szabály alkalmazásával a termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódó előzetesen felszámított adó összege maradéktalanul nem különíthető el, az el nem különített adó összegét az arányosítás szabályai szerint kell megosztani levonható és le nem vonható részre. Az arányosítás szabályait a 3. melléklet I. része tartalmazza.”

13. § (1) Az áfa tv. 39. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„39. § (1) A tárgyi eszköz tekintetében az adóalany a rendeltetésszerű használatbavétel évét követő 4 évben, illetve – ha a tárgyi eszköz ingatlan – 9 évben köteles a levonható és a le nem vonható előzetesen felszámított adó összegét utólag módosítani, amennyiben a rendeltetésszerű használatbavétel évére vonatkozó végleges felhasználási arányhoz képest a tárgyi eszköz adólevonásra jogosító és adólevonásra nem jogosító termékértékesítéshez és szolgáltatásnyújtáshoz történő felhasználásának aránya a tárgyévben 10 százalékpontot meghaladóan változik.”

(2) Az áfa tv. 39. §-ának (3) és (4) bekezdése helyébe a következő rendelkezések lépnek:

„(3) Ha a rendeltetésszerű használatbavétel hónapjától számított 60 hónapon, illetve – ha a tárgyi eszköz ingatlan – 120 hónapon belül a tárgyi eszközt – ideértve a személygépkocsit is – értékesítik, az adóalany az értékesítés hónapjára, valamint a jelzett időszak hátralevő hónapjaira időarányosan eső előzetesen felszámított adó összegét

a) véglegesen levonhatja, amennyiben a tárgyi eszköz értékesítése miatt az adóalanyt adófizetés terheli, vagy terhelné akkor, ha azt belföldön teljesítené;

b) véglegesen nem vonhatja le, amennyiben a tárgyi eszköz értékesítése miatt az adóalanyt adófizetés nem terheli, vagy nem terhelné akkor sem, ha azt belföldön teljesítené.

(4) Ha a tárgyi eszköz beszerzése a 6. § (2) bekezdésének a) pontjában meghatározott termékértékesítés útján történik, akkor a tárgyi eszköz rendeltetésszerű használatbavétele időpontjának a tárgyi eszköz átadásának napja minősül.”

14. § Az áfa tv. 45. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„45. § (1) Ha a számla, az egyszerűsített számla és a számlát helyettesítő okmány kibocsátását követően az adóalany

a) az adó alapját, a felszámított adó mértékét, az áthárított adó összegét, illetve a 44. § (2) bekezdése szerinti százalékértéket módosítja, vagy

b) az adót utólag kívánja felszámítani és áthárítani,

erről helyesbítő számlát, egyszerűsített számlát és számlát helyettesítő okmányt bocsáthat ki akkor, ha a vevő (megrendelő) nyilatkozik arról, hogy a helyesbítést elfogadja. Ha a helyesbítendő adó összege eléri vagy meghaladja a 10 000 forintot, a nyilatkozatot írásos formában kell megtenni.”

15. § Az áfa tv. 47. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„47. § (1) Az adót a havi adóbevallásra kötelezett adóalany a tárgyhónap első napjától a tárgyhónap utolsó napjáig, a negyedéves adóbevallásra kötelezett adóalany pedig a tárgynegyedév első napjától a tárgynegyedév utolsó napjáig terjedő időszakra állapítja meg (adómegállapítási időszak). * ”

16. § (1) Az áfa tv. 48. §-a (1) bekezdésének helyébe a következő rendelkezés lép:

„48. § (1) A fizetendő adó az adómegállapítási időszakban keletkezett adófizetési kötelezettség összesített összege. A 19. és 20. § szerint halasztott adófizetési kötelezettség a fizetendő adó összegét abban az adómegállapítási időszakban növeli, melyben a halasztás lejár. Az adóalany a fizetendő adót csökkentheti az adómegállapítási időszakban keletkezett és levonható előzetesen felszámított adó összesített összegével. Az így meghatározott különbözet jelenti az elszámolandó adót.”

(2) Az áfa tv. 48. §-ának (3) és (4) bekezdése helyébe a következő rendelkezések lépnek, egyidejűleg a § a következő (5)–(7) bekezdésekkel egészül ki:

„(3) Ha az elszámolandó adó előjele az (1) bekezdés szerinti számítás eredményeként negatív, az elszámolandó adót az adóalany

a) az elévülési időn belül göngyölítetten a soron következő adómegállapítási időszakban beszámíthatja úgy, mint a fizetendő adót csökkentő tétel, illetve

b) a (4) és (5) bekezdésben meghatározott esetekben az adóbevallás benyújtásával egyidejűleg kérheti az adóhatóságtól az adó visszatérítését.

(4) Az adóhatóság az adó-visszaigénylési kérelmet akkor teljesíti, ha

a) a 28. és 29. §-ban meghatározott adómérték alá tartozó termékértékesítés és szolgáltatásnyújtás összesített adóalapja, valamint a 17. § szerinti előleg – adó nélkül számított – összesített összege az adóév elejétől, illetve – ha az adóalany év közben jelentkezik be – az adóalanyként történő bejelentkezés időpontjától kezdődően az adóéven belül göngyölítetten eléri vagy meghaladja az alanyi adómentesség választására jogosító összeghatárt [49. § (2) bekezdése]; vagy

b) a tárgyi eszköz beszerzésére – ideértve a saját vállalkozásban megvalósított beruházást is – jutó levonható előzetesen felszámított adó göngyölített összege legalább 100 000 forinttal meghaladja az ugyanezen időszakban fizetendő adó göngyölített összegét, feltéve, hogy az adóalany a tárgyi eszköz beszerzésére jutó előzetesen felszámított adót – a 32. § (1) bekezdésének a) pontja szerinti esetben – megfizette; *

c) megszűnéshez kapcsolódó adóbevallást nyújtanak be.

(5) A külföldi utas részére adható adó-visszatérítésről szóló jogszabály szerint meghatározott és az adóbevallásban külön kimutatott előzetesen felszámított adó erejéig az adóhatóság az adó-visszaigénylési kérelmet szintén teljesíti.

(6) A (4) bekezdés a) pontjában jelzett összeghatárba beszámíthatók a 22. § (2) bekezdésének b) pontjában felsorolt adóalapot csökkentő tételek is, amennyiben azok tényleges összegét az adóalany hitelt érdemlő módon igazolja.

(7) Az üzletek működéséről szóló jogszabály alapján a fizetővendéglátási és az idegenforgalmi tevékenységet folytató adóalanyra, valamint a mezőgazdasági tevékenységet folytató adóalanyra a (4) bekezdés a) pontja szerinti rendelkezést azzal az eltéréssel kell alkalmazni, hogy az adóév első napjának a tárgyévet megelőző év július hónap 1. napja, az adóév utolsó napjának pedig a tárgyév június hónap 30. napja minősül.”

17. § Az áfa tv. a következő 48/A. §-sal egészül ki:

„48/A. § Az az adóalany, aki (amely) az adott adómegállapítási időszakban

a) kizárólag tárgyi adómentesség alá tartozó termékértékesítést és szolgáltatásnyújtást végez, valamint

b) a 40. § (2) bekezdése szerinti esetben adó fizetésére nem kötelezett,

mentesül az adott adómegállapítási időszakra vonatkozóan az adóbevallási és elszámolási kötelezettség alól.”

18. § Az áfa tv. 49. §-ának (2) bekezdése helyébe a következő rendelkezés lép:

„(2) Az alanyi adómentesség választására jogosító összeghatár 1 000 000 forint.”

19. § Az áfa tv. 50. §-ának helyébe a következő rendelkezés lép:

„50. § (1) Az alanyi adómentességet választó adóalany – a 7. § (1) és (2) bekezdésében meghatározott termékértékesítés, valamint a termékimport kivételével – adó fizetésére nem kötelezett, de adólevonási jogát sem gyakorolhatja.

(2) Az alanyi adómentességet választó adóalanyt – a (3) bekezdésben meghatározott kivételekkel – nem terheli adónyilvántartási, -megállapítási, -bevallási és -elszámolási kötelezettség.

(3) Az alanyi adómentességet választó adóalanyt

a) a 7. § (1) és (2) bekezdésében meghatározott termékértékesítés tekintetében adónyilvántartási, -megállapítási, -bevallási és -elszámolási kötelezettség,

b) a termékimport tekintetében adónyilvántartási kötelezettség

terheli.”

20. § Az áfa tv. 51. §-ának (2) bekezdése helyébe a következő rendelkezés lép:

„(2) Az alanyi adómentesség megszűnik, ha az (1) bekezdés szerinti időszakon belül az adóalany gazdasági tevékenységéből – ide nem értve a tárgyi adómentesség alá tartozó termékértékesítést és szolgáltatásnyújtást, valamint a mezőgazdasági tevékenységet – származó tényleges bevétele meghaladja az alanyi adómentesség választására jogosító összeghatárt. Az alanyi adómentesség arra a termékértékesítésre és szolgáltatásnyújtásra nem vonatkozik először, melynek ellenértékével az adóalany túllépi a jelzett összeghatárt.”

21. § Az áfa tv. 52. §-ának (1) bekezdése helyébe a következő rendelkezés lép:

„52. § (1) Az az adóalany, akinek (amelynek) a gazdasági tevékenységének székhelye vagy az állandó lakóhelye belföldön van, továbbá az üzletek működéséről szóló jogszabály alapján

a) a bejelentést megelőző adóévben a kereskedelmi szálláshelyadási és fizetővendéglátási (a továbbiakban együtt: kereskedelmi szálláshelyadás) tevékenységéből származó tényleges bevétele, valamint

b) a bejelentés adóévében a kereskedelmi szálláshelyadási tevékenysége után ésszerűen várható bevétele

időarányosan nem haladja meg a 2 000 000 forintot, jogosult arra, hogy a kereskedelmi szálláshelyadási tevékenysége után az elszámolandó adót az 53. §-ban foglaltak szerint tartsa nyilván, állapítsa meg, vallja be és számolja el.”

22. § Az áfa tv. 62. §-a (1) bekezdésének b) pontja helyébe a következő rendelkezés lép:

(A használt termék felvásárlásakor az átvevő adóalany jogosult arra, hogy a felvásárolt termék árának meghatározott részét előzetesen felszámított adóként vegye figyelembe, ha)

„b) az átadó e törvény rendelkezései alapján adó fizetésére nem kötelezett, kivéve a (4) bekezdésben meghatározott eseteket.”

23. § (1) Az áfa tv. 66. §-a a következő (1) bekezdéssel egészül ki, egyidejűleg a § jelenlegi (1) és (2) bekezdésének számozása (2) és (3) bekezdésre változik:

„66. § (1) Előleg fizetése esetén a 17. §-ban foglalt szabályokat azzal az eltéréssel kell alkalmazni, hogy adófizetési kötelezettség legfeljebb a kalkulált árrés erejéig keletkezik.”

(2) Az áfa tv. 66. §-ának (3) bekezdése helyébe a következő rendelkezés lép:

„(3) Az adóalany a (2) bekezdés szerinti esetben adólevonási jogát nem gyakorolhatja.”

24. § Az áfa tv. 71. §-a a következő (5) bekezdéssel egészül ki:

„(5) Az Adó- és Pénzügyi Ellenőrzési Hivatal elnöke felhatalmazást kap arra, hogy a Magyar Vöröskeresztről szóló 1993. évi XL. törvény 2. §-ának (1) bekezdésében meghatározott feladatok ellátására fordított kiadásokra jutó, e törvény rendelkezései alapján le nem vonható előzetesen felszámított adó visszatérítését indokolt kérelemre – saját hatáskörben – méltányosságból engedélyezze az olyan társadalmi szervezet részére, amelyet a kérelem benyújtásának évét megelőzően legalább két évvel korábban ilyen szervezetként belföldön nyilvántartásba vettek, s amely gazdasági tevékenységét (5. §) sem a kérelem benyújtását megelőzően nem végzett, sem attól kezdődően nem végez.”

25. § Az áfa tv. 72. §-ának helyébe a következő rendelkezés lép:

„72. § (1) A vámhatóság az importáló indokolt kérelmére – saját hatáskörben – adófizetés alóli mentességet engedélyezhet abban az esetben, ha

a) az ellenérték nélküli termékimport az állampolgárok széles körét érintő közösségi – így különösen: a szociális, az egészségügyi, a nevelési, az oktatási, a kulturális, a hitéleti, a környezetvédelmi, a terület- és településfejlesztési – feladatok ellátását szolgálja, és

b) az importáló e tekintetben nem rendelkezik adólevonási jogosultsággal. *

(2) Az adóhatóság a kedvezményezett indokolt kérelmére – saját hatáskörben – engedélyezi az e törvény rendelkezései alapján le nem vonható előzetesen felszámított adó visszatérítését, ha jogszabályba foglalt, vagy a Magyar Közlönyben közzétett nemzetközi szerződés a külföldről származó pénzbeni segély felhasználását ahhoz a feltételhez köti, hogy az abból finanszírozott kiadások árában foglalt adó viselése alól a segély kedvezményezettjét mentesíteni kell. *

(3) Az adóhatóság a kedvezményezett indokolt kérelmére – saját hatáskörben – visszatérítést engedélyezhet az e törvény rendelkezései alapján le nem vonható előzetesen felszámított adóra, ha a külföldi illetőségű adománytevő a külföldről származó pénzbeni segély felhasználását ahhoz a feltételhez köti, hogy az abból finanszírozott, az állampolgárok széles körét érintő közösségi – így különösen: a szociális, az egészségügyi, a nevelési, az oktatási, a kulturális, a hitéleti, a környezetvédelmi, a terület- és településfejlesztési – feladatok ellátását szolgáló kiadások árában foglalt adó viselése alól az adomány kedvezményezettjét mentesíteni kell. *

(4) A (3) bekezdés szerinti esetben a kérelemhez csatolni kell az adománytételről szóló hiteles okiratot, valamint az illetékes külföldi állam hatósága által kiállított okiratot, amely igazolja, hogy az adománytevő az adomány összegét a vonatkozó adózási szabályokkal összhangban számolta el.

(5) A (2) és (3) bekezdés szerinti adó-visszatérítés legfeljebb olyan hányadban engedélyezhető, amilyen hányadban a kiadásokból a pénzbeni segély, adomány részesedik. * ”

26. § Az áfa tv. 75. §-a (4) bekezdésének helyébe a következő rendelkezés lép, egyidejűleg a § a következő (5) bekezdéssel egészül ki, a jelenlegi (5)–(10) bekezdések jelölése pedig (6)–(11) bekezdésekre módosul:

„(4) Az áfa tv. 5. §-a (1) bekezdésének b), d) és e) pontjaiban foglalt esetekben az áfa tv. 49–51. §-ait, 53. §-át, 54. §-ának (3) bekezdését és 56–57. §-ait, valamint az R. rendelkezéseit az e törvény hatálybalépésekor folyamatban levő adó-visszaigénylési ügyekben még alkalmazni kell, legfeljebb azonban 1994. év december hónap 31. napjáig.

(5) Az áfa tv. 5. §-a (1) bekezdésének c) pontjában foglalt esetekben az áfa tv. 55. §-át az e törvény hatálybalépésekor folyamatban levő adó-visszaigénylési ügyekben még alkalmazni kell, legfeljebb azonban 1996. év december hónap 31. napjáig.”

27. § (1) Az áfa tv. 1. és 2. melléklete az e törvény 1. és 2. melléklete szerint módosul:

(2) Az áfa tv. 3. melléklete helyébe az e törvény 3. melléklete lép.

(3) Az áfa tv. 5. melléklete az e törvény 4. melléklete szerint módosul.

28. § (1) Ez a törvény 1995. év január hónap 1. napján lép hatályba, rendelkezéseit – a (2)–(5) bekezdésekben meghatározott eltérésekkel – ettől az időponttól kezdődően kell alkalmazni.

(2) A 4. § (4) bekezdésében foglalt rendelkezést arra a termékértékesítésre és szolgáltatásnyújtásra kell alkalmazni először, melynél a teljesítés időpontja 1994. év december hónap 31. napját követi.

(3) A 8. §-ban foglalt rendelkezést arra a termékimportra kell alkalmazni először, melynél a termék behozatalának, vagy egyéb módon történő bejuttatásának időpontja 1994. év december hónap 31. napját követi.

(4) A 22. §-ban foglalt rendelkezést abban az esetben kell alkalmazni először, melynél a használt termék felvásárlásának időpontja 1994. év december hónap 31. napját követi.

(5) A 24. és 25. §-ban foglalt rendelkezéseket az 1994. év december 31. napját követően teljesített termékbeszerzésre és szolgáltatás-igénybevételre lehet alkalmazni először. *

(6) Az áfa tv. 30. § (3) bekezdése, 49. § (1) bekezdése, 52. § (1) bekezdése és 60. § (1) bekezdése tekintetében az adóalanynak legkésőbb 1995. év január hónap 31. napjáig kell nyilatkoznia választásáról. *

(7) Az áfa tv. XI. fejezetében meghatározott egyéb feltételek betartása mellett élhet a (6) bekezdés szerinti választási joggal az az adóalany is, akinek (amelynek) 1993., illetve 1994. évben a gazdasági tevékenységéből származó tényleges bevétele időarányosan meghaladta az 500 000 forintot, de nem haladta meg az 1 000 000 forintot.

(8) Az áfa tv. XII. fejezetében meghatározott egyéb feltételek betartása mellett élhet a (6) bekezdés szerinti választási joggal az az adóalany is, akinek (amelynek) 1993., illetve 1994. évben a kereskedelmi szálláshelyadási tevékenységéből származó tényleges bevétele időarányosan meghaladta az 1 500 000 forintot, de nem haladta meg a 2 000 000 forintot.

29. § (1) E törvény hatálybalépésével egyidejűleg az áfa tv. 13. §-a (1) bekezdésének 3. és 5. pontja, 23. §-ának (2) bekezdése, 37. §-a, valamint 1. mellékletének a Magyar Köztársaság 1994. évi pótköltségvetéséről szóló 1994. évi LXV. törvény 17. §-ával és 6. mellékletével megállapított 21. pontja, továbbá 2. mellékletének 14. pontja – a (3) bekezdésben meghatározott eltéréssel – a hatályát veszti.

(2) Az az adóalany, aki (amely) 1994. év december hónap 31. napján az áfa tv. 19. §-ának hatálya alá tartozott, arra a termékértékesítésére és szolgáltatásnyújtására, melyet e törvény hatálybalépésének napját megelőzően teljesített, de amelynél az ellenérték megfizetése azt követően történik, jogosult az ellenérték megfizetéséig, de legfeljebb 1995. év március hónap 31. napjáig az áfa tv. e módosítás előtti 19. §-át alkalmazni.

(3) Az az adóalany, aki (amely) 1994. év december hónap 31. napján az áfa tv. 37. §-ának hatálya alá tartozott, arra a termékbeszerzésére és szolgáltatás-igénybevételére, melyet részére e törvény hatálybalépésének napját megelőzően teljesítettek, de amelynél az ellenérték megfizetése azt követően történik, köteles az ellenérték megfizetéséig az áfa tv. e módosítás előtti 37. §-át alkalmazni. *

(4) Ha a használt termék felvásárlása e törvény hatálybalépésének napját megelőzően történt, de értékesítése azt követően történik, az áfa tv. e módosítás előtti 62. §-át kell alkalmazni.

(5) Az a jogosult,

a) akinek (amelynek) 1994. év december hónap 31. napján az adó visszaigénylése az áfa tv. 78. §-a szerint még folyamatban volt, továbbá

b) aki kész lakás vásárlására 1994. év december hónap 31. napjáig szerződést kötött és a kész lakásra a használatbavételi engedélyt legkésőbb addig az időpontig megadták, jogosult arra, hogy adó-visszaigénylési jogát az áfa tv. 78. §-a szerint érvényesítse e törvény hatálybalépésének napját követően is.

Az áfa tv. 1. melléklete a következő 111/A. ponttal egészül ki:

| Sorszám | Megnevezés | |

| „111/A. | Könyvtári szolgáltatás (SZJ 1931), amennyiben az adóalany élt a 30. § (3) bekezdésében biztosított választási jogával.” |

Az áfa tv. 2. mellékletének 30. pontja a következők szerint módosul, egyidejűleg a következő 31. ponttal egészül ki:

[A 30. § (1) bekezdésében meghatározott termékértékesítések és szolgáltatásnyújtások a következők:]

„30. az 1–29. pontokban felsorolt termékértékesítések és szolgáltatásnyújtások közvetítése, ha az más nevében és javára történik;

31. az előzőekben statisztikai besorolási számra való hivatkozással meghatározott tevékenységek, függetlenül attól, hogy a statisztikai besorolás a tevékenység folytatását személyi vagy egyéb előfeltételhez köti.”

Az áfa tv. 3. mellékletének helyébe a következő rendelkezés lép:

I. rész: Az előzetesen felszámított adó megosztása arányosítással

1. Az arányosításba bevont előzetesen felszámított adó összegét az alábbi számítási módszerrel kell megosztani levonható és le nem vonható részre;

L = A x LH, valamint

N = A – L, ahol

A: az arányosításba bevont előzetesen felszámított adó összege;

L: az arányosításba bevont előzetesen felszámított adó összegéből a levonható rész;

N: az arányosításba bevont előzetesen felszámított adó összegéből a le nem vonható rész;

LH: a levonási hányad, mely annak a hányadosnak az eredménye, amelynek

– számlálójában az adólevonásra jogosító termékértékesítés és szolgáltatásnyújtás adó nélkül számított összesített ellenértéke szerepel,

– nevezőjében pedig a számlálóban szereplő, valamint az adólevonásra nem jogosító termékértékesítés és szolgáltatásnyújtás összesített ellenértékének együttes összege szerepel. A levonási hányadot 2 tizedesjegy pontossággal kell kiszámítani.

2. A levonási hányad 1. pont szerinti kiszámításakor:

a) a számláló és/vagy nevező értékét növeli a termékértékesítés és szolgáltatásnyújtás végzéséhez közvetlenül és közvetetten kapcsolódó költségvetési vagy egyéb támogatás;

b) a számláló és/vagy a nevező értékébe nem kell beszámítani a tárgyi eszköz értékesítésének, illetve a 2. melléklet 6., 7. és 13. pontjaiban meghatározott szolgáltatásnyújtás ellenértékét, ha azt az adóalany eseti jelleggel végzi. Az előzőek szerint kell eljárni akkor is, ha a 2. melléklet 6, 7. és 13. pontjai csak a 2. melléklet 31. pontjának figyelembevételével minősülnek szolgáltatásnyújtásnak.

3. Az adóalany – választása szerint – az arányosításba bevont előzetesen felszámított adó összegét

a) a tárgyévi adatok alapján göngyölítve kiszámított levonási hányad alkalmazásával, vagy

b) az évközi adóbevallási időszak(ok)ban a tárgyévet megelőző évre vonatkozó levonási hányad alkalmazásával köteles megosztani (ideiglenes megosztás). A tárgyév végén az adóalany köteles:

– a tárgyévi adatok alapján a tárgyévre vonatkozó levonási hányadot meghatározni, s ha a kapott eredmény eltér az ideiglenes megosztáskor alkalmazott levonási hányadtól, akkor

– az arányosításba bevont előzetesen felszámított adó összegét a tárgyévre vonatkozó adatok felhasználásával újból megosztani (végleges megosztás), és az ideiglenes és a végleges megosztás közötti különbözetet pótlólag bevallani.

4. Az adóalany a 3. pont szerinti választásától a tárgyévben nem térhet el. Az az adóalany, aki a tárgyévben válik adóalannyá, illetve nem rendelkezik a tárgyévet megelőző évre vonatkozó levonási hányaddal, csak a 3. a) pontban meghatározott számítási mód szerint oszthatja meg az arányosításba bevont előzetesen felszámított adó összegét.

II. rész: A tárgyi eszközre jutó előzetesen felszámított adó megosztására vonatkozó különleges szabályok

1. A rendeltetésszerű használatbavétel évére vonatkozó végleges felhasználási aránynak megfelelő megosztást az alábbi számítási módszerrel kell meghatározni:

P1 = ÁE × (FB/I – FB/V), ahol

P1: a pótlólag bevallandó adó összege, mely „+” előjel esetén a pótlólag le nem vonható, illetve „–” előjel esetén a pótlólag levonható adót jelenti;

ÁE: a tárgyi eszközre jutó előzetesen felszámított adó összege;

FB/I: a rendeltetésszerű használatbavétel évére érvényes ideiglenes felhasználási arány, mely

– tételes elkülönítés esetén „1”, ha a tárgyi eszköz közvetlenül adólevonásra jogosító termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódik, illetve „0”, ha a tárgyi eszköz közvetlenül adólevonásra nem jogosító termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódik;

– arányosítás esetén az I. részben meghatározott, az ideiglenes megosztáskor alkalmazott levonási hányad;

FB/V: a rendeltetésszerű használatbavétel évére érvényes végleges felhasználási arány, mely

– tételes elkülönítés esetén „1”, ha a tárgyi eszköz közvetlenül adólevonásra jogosító termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódik, illetve „0”, ha a tárgyi eszköz közvetlenül adólevonásra nem jogosító termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódik;

– arányosítás esetén az I. részben meghatározott, a végleges megosztáskor alkalmazott levonási hányad.

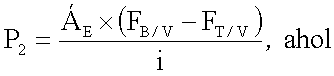

2. A 39. § (1) bekezdése szerinti utólagos módosítást az alábbi számítási módszerrel kell meghatározni:

P2: A pótlólag bevallandó adó összege, mely „+” előjel esetén a pótlólag le nem vonható, illetve „–” előjel esetén a pótlólag levonható adót jelenti;

ÁE: a II. rész 1. pontjában ekként meghatározott érték;

FB/V: a II. rész 1. pontjában ekként meghatározott érték;

FT/V: a tárgyévre érvényes végleges felhasználási arány, mely

– tételes elkülönítés esetén „1”, ha a tárgyi eszköz közvetlenül adólevonásra jogosító termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódik, illetve „0”, ha a tárgyi eszköz közvetlenül adólevonásra nem jogosító termékértékesítéshez és szolgáltatásnyújtáshoz kapcsolódik;

– arányosítás esetén az I. részben meghatározott, a végleges megosztáskor alkalmazott levonási hányad;

i: ingatlan esetén „10”, egyéb tárgyi eszköz esetén pedig „5”.

1. Az áfa tv. 5. mellékletének 1. pontjában szereplő „É” jelölés tartalmi meghatározása helyébe a következő rendelkezés lép:

„É: a bolti kiskereskedelmi tevékenységből származó, az adóbevallási időszakban ténylegesen elért bevétel, melyet csökkent az ugyanezen időszakban kapott (jóváírt) költségvetési és társadalombiztosítási támogatás összege, ha az a bolti kiskereskedelmi tevékenység keretében értékesített termék árát közvetlenül befolyásolja;”

2. Az áfa tv. 5. mellékletének 3. pontja helyébe a következő rendelkezés lép:

„3. A nyitó és a záró bolti kiskereskedelmi készleten levő termékeket egyaránt leltározással kell felmérni. Ha az adóalany a bolti kiskereskedelmi tevékenységre vonatkozó különleges adózási módot a 61. § (1) bekezdése szerint üzletenként alkalmazza, a leltározást üzletenként kell elvégezni.

A leltár felvételére a számviteli törvény 42. §-ának (3) bekezdésében foglaltakat kell megfelelően alkalmazni. A bolti kiskereskedelmi tevékenység évközi megkezdésekor, illetve megszüntetésekor a nyitó és a záró bolti kiskereskedelmi készletet a megkezdés, illetve a megszüntetés időpontjában kell felmérni.

A készleten levő termékek értékét – adókulcsonkénti részletezésben és összesen is – adóval együtt számított beszerzési áron, ilyen ár hiányában pedig az adót is tartalmazó forgalmi értéken kell meghatározni.

Készleten levőnek kell tekinteni azt a terméket is, melynek ellenértékét a leltár fordulónapjáig egészben vagy részben nem fizették meg. Az ellenérték megfizetésének időpontjában az így nyilvántartott terméket az 1. pont szerinti számítás során már nem kell figyelembe venni.

Ha a bolt önálló ármegállapítási joggal nem rendelkezik, a készleten levő termékek értékét – adókulcsonkénti részletezésben és összesen is – nyilvántartás szerinti fogyasztói áron is meg lehet határozni.”