f) a megfelelő ellenőrzési rendszerek működését.

(2) A könyvvizsgáló külön kiegészítő jelentésben rögzíti az (1) bekezdésben foglaltakra vonatkozó megállapításait, és azt legkésőbb a tárgyévet követő év május 31-éig megküldi az igazgatóságnak, az ügyvezetőnek, a felügyelő bizottság elnökének és a Felügyeletnek.

(3) A hitelintézet könyvvizsgálata keretében a könyvvizsgáló ellenőrzi a nyilvánosságra hozott információk és adatok tartalmát és értékbeli helyességét.

264. § (1) A pénzügyi intézmény köteles a könyvvizsgálóval – az éves beszámoló könyvvizsgálatára – kötött szerződést és valamennyi, a könyvvizsgáló által az éves beszámolóval kapcsolatban készített jelentést a Felügyelet számára megküldeni.

(2) A Felügyelet jogosult a könyvvizsgáló jelentésének alapján – az éves beszámoló jóváhagyása előtt – a pénzügyi intézménynél kezdeményezni, hogy a helytelen adatokat tartalmazó beszámolót vizsgáltassa felül, helyesbítse, gondoskodjon a helyesbített adatok könyvvizsgálóval történő hitelesítéséről.

(3) Ha az éves beszámoló jóváhagyását követően jutott a Felügyelet tudomására, hogy az éves beszámoló lényeges hibát tartalmaz, a Felügyelet kötelezheti a pénzügyi intézményt az adatok módosítására és könyvvizsgálóval való felülvizsgálatára. A módosított és a könyvvizsgáló által felülvizsgált adatot a pénzügyi intézmény köteles a Felügyeletnek bemutatni.

265. § (1) A pénzügyi intézmény – a (2) bekezdésben meghatározott kivétellel – fogyasztónak nem nyújthat olyan kölcsönt, amelynek a teljes hiteldíj mutatója meghaladja a jegybanki alapkamat 24 százalékponttal növelt mértékét.

(2) Hitelkártya-szerződéshez vagy fizetési számlához kapcsolódó, vagy a mindennapi élet felszerelési tárgyainak, tartós fogyasztási cikkeinek (ide nem értve a gépjárművet) megvásárlásához, szolgáltatások igénybevételéhez nyújtott kölcsönre, valamint a kézizálog fedezete mellett nyújtott kölcsönre vonatkozó teljes hiteldíj mutató nem haladhatja meg a jegybanki alapkamat 39 százalékponttal növelt mértékét.

(3) E § alkalmazásában az érintett naptári félévet megelőző hónap első napján érvényes jegybanki alapkamat irányadó az adott naptári félév teljes idejére.

266. § Semmis a fogyasztóval kötött, a vételi jog biztosítéki célú kikötésére vonatkozó szerződés, ha a vételi jog a kötelezett által lakott lakóingatlanra vonatkozik.

267. § (1) Ha pénzügyi intézmény devizában nyilvántartott vagy devizában nyújtott és forintban törlesztett (a továbbiakban: deviza alapú) jelzáloghitel-szerződést vagy lakáscélú pénzügyi lízingszerződést kötött, akkor

a) a kölcsön folyósításakor a kölcsön,

b) a havonta esedékessé váló törlesztőrészlet, valamint

c) a devizában megállapított bármilyen költség, díj vagy jutalék

forintban meghatározott összegének kiszámítása – ha a pénzügyi intézmény nem határoz meg saját deviza-középárfolyamot – a jegybanki feladatkörében eljáró MNB által megállapított és közzétett, hivatalos devizaárfolyam alapján történik.

(2) Ha a pénzügyi intézmény meghatároz saját deviza-középárfolyamot, akkor az (1) bekezdés a)–c) pontjában felsoroltak forintban meghatározott összegének kiszámítása a pénzügyi intézmény választása szerint

a) a pénzügyi intézmény által megállapított és közzétett, saját deviza-középárfolyama vagy

b) az MNB által megállapított és közzétett hivatalos devizaárfolyam

alapján történik.

(3) A pénzügyi intézmény az (1) bekezdésben foglaltak alapján elvégzett átváltással és számítással összefüggésben külön költséget, díjat vagy jutalékot nem számíthat fel.

(4) Az (1)–(3) bekezdés rendelkezéseit kell alkalmazni arra az esetre is, ha a törlesztőrészlet fizetése nem havi rendszerességgel történik, valamint ha a fogyasztó fennálló tartozásának egy részét vagy a teljes összegét előtörleszti.

(5) E § rendelkezéseit nem kell alkalmazni arra az esetre, ha a törlesztőrészlet fizetésére devizában kerül sor.

268. § A kereskedelmi kommunikációban – az e törvény végrehajtására kiadott jogszabályban meghatározott esetekben – fel kell tüntetni a betét egységesített betéti kamatláb mutatóját. E mutató számítására és feltüntetése módjára vonatkozó szabályokat az e törvény végrehajtására kiadott jogszabály határozza meg.

269. § A fiatalkorúakat betételhelyezésre, hitelfelvételre vagy egyéb pénzügyi szolgáltatás igénybevételére felhívó reklámot hitelintézet mint reklámozó esetében legalább két országos napilapban, szövetkezeti hitelintézet mint reklámozó esetében pedig legalább egy napilapban és egy országos napilapban közzé kell tenni.

270. § Tilos a sorsolásra vonatkozó reklám. E tilalom nem vonatkozik a nyereménybetét-sorsolásra.

271. § (1) A pénzügyi intézmény az ügyfélfogadásra nyitva álló helyiségeiben hirdetményben közzéteszi, valamint elektronikus kereskedelmi szolgáltatások nyújtása esetén folyamatosan és könnyen hozzáférhető módon, elektronikus úton is elérhetővé teszi

a) általános szerződési feltételeit is tartalmazó üzletszabályzatait,

b) az ügyfelek számára ajánlott pénzügyi és kiegészítő pénzügyi szolgáltatásokkal (ügyletekkel) kapcsolatos szerződési feltételeket,

c) a kamatokat, szolgáltatási díjakat, az ügyfelet terhelő egyéb költségeket, a késedelmi kamatokat, valamint a kamatszámítás módszerét.

(2) A pénzügyi intézmény az ügyfél kérésére ingyenesen rendelkezésre bocsátja

a) üzletszabályzatait, és

b) a jogszabály által nyilvánosságra hozni rendelt adatokat.

(3) A pénzügyi intézmény – ha törvény ettől eltérően nem rendelkezik – a szerződés megkötése előtt az ügyfelet arról tájékoztatja, ha a szerződéssel kapcsolatos jogvita esetén nem a magyar jog alkalmazását, illetve nem magyar bíróság kizárólagos joghatóságát kötik ki.

(4) Fogyasztónak minősülő ügyféllel kötendő, devizahitel nyújtására irányuló szerződés esetén a pénzügyi intézmény feltárja a szerződéses ügyletben az ügyfelet érintő kockázatot, amelynek tudomásulvételét az ügyfél aláírásával igazolja.

(5) A (4) bekezdésben meghatározott kockázatfeltáró nyilatkozat tartalmazza a devizahitel nyújtására irányuló szerződés esetén az árfolyamkockázat ismertetését, valamint annak hatását a törlesztőrészletre.

(6) A pénzügyi intézmény legkésőbb a szerződés megkötése előtt, de minden esetben a szolgáltatás nyújtásának megkezdése előtt kellő időben, világos és egyértelmű módon az ügyfelet tájékoztatja arról, ha a megkötendő szerződéssel érintett tevékenységére vonatkozóan – a fogyasztókkal szembeni tisztességtelen kereskedelmi gyakorlat tilalmáról szóló 2008. évi XLVII. törvény 2. § i) pontjában meghatározott – magatartási kódexnek vetette alá magát, megadva egyben a magatartási kódex ingyenes elérhetőségét.

(7) Ha a pénzügyi intézmény honlapot működtet, akkor azon folyamatosan, bárki számára ingyenesen és korlátozásmentesen elérhetővé teszi a (6) bekezdés szerinti magatartási kódexet a rendelkezésre álló nyelvi változatokban.

272. § (1) A hitelintézet az OBA-val, a külföldi betétbiztosító intézménnyel, valamint az önkéntes betétbiztosítási, intézményvédelmi alapban való részvétel esetén az azzal kapcsolatos, a betétest érintő lényeges kérdésekről, így különösen az OBA által biztosított betéttípusokról, a biztosítás mértékéről, valamint – a hitelintézet tevékenységi engedélyének a Felügyelet által a 33. § alapján való visszavonása, illetve a hitelintézet felszámolása esetén – a 214. § (1) bekezdése szerinti kártalanítási kifizetés feltételeiről, valamint a biztosítás igénybevételéhez szükséges eljárásról a betétest közérthető formában tájékoztatja. A hitelintézet tájékoztatja a betétest arról is, hogy a 213. §-ban és a 239. § (4) bekezdésében meghatározott esetekben az OBA által nyújtott biztosítás nem terjed ki a betétre.

(2) A hitelintézet az (1) bekezdésben meghatározott tájékoztatást – a felek eltérő megállapodásának hiányában – magyar nyelven adja meg.

273. § (1) Az a hitelintézet, amelynek az OBA-ban vagy a külföldi betétbiztosító intézményben való tagsága megszűnt, erről a betéteseit tájékoztatja, és minden tájékoztatás szövegéből törli a jelen törvény által előírt minden, a betétbiztosításra vonatkozó megjelölést. A tájékoztatás tartalmazza a betéttulajdonos jogait, és e jogok érvényesítésének módját.

(2) A hitelintézet az (1) bekezdésben meghatározott tájékoztatást – a felek eltérő megállapodásának hiányában – magyar nyelven adja meg.

274. § Tilos a betétbiztosításra, az OBA-ra, és az önkéntes betét- és intézményvédelmi alapra vonatkozó információt a betétállomány növelése céljából, így különösen reklámtevékenységre felhasználni.

275. § (1) Folyamatos szerződések – ideértve a betétösszegek ismétlődő lekötésére szóló szerződést is – esetében a pénzügyi intézmény köteles az ügyfél részére

a) legalább évente egy alkalommal, valamint

b) a szerződés lejártakor

egyértelmű, közérthető és teljes körű írásbeli kimutatást (kivonatot) küldeni.

(2) A számláról megküldött kimutatást – az üzletszabályzat vagy szerződés eltérő rendelkezése hiányában – elfogadottnak kell tekinteni, ha az ügyfél a kézbesítéstől számított hatvan napon belül írásban nem emelt kifogást; ez nem érinti a követelés érvényesíthetőségét.

(3) Az ügyfél – saját költségére – a kérést megelőző öt évben végrehajtott egyedi ügyletekről kimutatást kérhet. Az ilyen kimutatást a pénzügyi intézmény legkésőbb kilencven napon belül köteles az ügyfélnek írásban megküldeni.

(4) A hitelintézet az (1) bekezdésben meghatározott kivonatot, valamint a (3) bekezdésben meghatározott kimutatást – a felek eltérő megállapodásának hiányában – magyar nyelven köteles kiállítani és megküldeni.

(5) A hitelintézet évente az OBA által meghatározott formában kimutatást készít a betétesnek a hitelintézetnél elhelyezett biztosított betétei összevont egyenlegéről és az annak alapján a betétes javára fennálló betétbiztosítási összegről.

276. § (1) A pénzügyi intézmény a részére engedélyezett és általa rendszeresen végzett tevékenységre vonatkozó általános szerződési feltételeit üzletszabályzatba foglalja.

(2) Ha a pénzügyi intézmény tevékenységével összefüggő magatartási kódexnek vetette alá magát, ezt a tényt egyértelműen feltünteti üzletszabályzatában.

277. § A betétügylet feltételeit magában foglaló üzletszabályzatnak tartalmaznia kell különösen

a) a hitelintézet teljes nevét, a tevékenységi engedély számát és dátumát,

b) a kamatszámítás vagy az átlagkamat-számítás módját, a kamat megváltoztatásának lehetőségét,

c) azt a legkisebb összeget, amelyet a hitelintézet betétként elfogad,

d) azt a legrövidebb időtartamot, amíg a betétet nem, illetve csak a kamat vagy annak egy része elvesztése árán lehet kivenni,

e) a fizetendő kamatból történő – a hitelintézet által eszközölt – esetleges levonásokat,

f) a betétszámla megszüntetésének módját, esetleges költségét,

g) a betét biztosítottságára vonatkozó információt,

h) névre szóló betét esetében a hitelintézet által nyilvántartott személyi azonosító adatok körét.

278. § (1) A hitel- és a kölcsönszerződés általános szerződési feltételeit magában foglaló üzletszabályzatnak tartalmaznia kell legalább

a) a pénzügyi intézmény teljes nevét, a tevékenységi engedély számát és dátumát,

b) azt, hogy változtatható-e, és ha igen, milyen módon a kamat,

c) a kamatszámítás módját,

d) az egyéb díjakat és költségeket,

e) a szerződést biztosító mellékkötelezettségeket,

f) a központi hitelinformációs rendszerről szóló törvényben meghatározott központi hitelinformációs rendszerrel (a továbbiakban: KHR) kapcsolatos adatkezelési szabályokat, a jogorvoslati lehetőségekre való figyelemfelhívással együtt,

g) deviza alapú jelzáloghitel-szerződés esetén a 267. §-ban foglaltaknak megfelelően kiválasztott és alkalmazott számítási módot, továbbá azt az adatot, hogy a forintban meghatározott összeg kiszámítására mely időpontban kerül sor.

(2) Az (1) bekezdés g) pontját alkalmazni kell deviza alapú pénzügyi lízingszerződés esetén is.

279. § (1) A pénzügyi intézmény pénzügyi és kiegészítő pénzügyi szolgáltatásra irányuló szerződést csak írásban – ideértve a legalább fokozott biztonságú elektronikus aláírással ellátott elektronikus okirat formát is – köthet. Az írásban kötött szerződés egy eredeti példányát a pénzügyi intézmény köteles az ügyfélnek átadni.

(2) A pénzügyi intézmény és az ügyfél az (1) bekezdés szerint megkötött szerződésben megállapodhat arról, hogy meghatározott körben azonosított elektronikus úton kötnek pénzügyi és kiegészítő pénzügyi szolgáltatásra irányuló szerződést. Az ilyen módon létrejött pénzügyi és kiegészítő pénzügyi szolgáltatásra irányuló szerződés e törvény alkalmazásában írásbeli szerződésnek minősül.

(3) A pénzügyi és kiegészítő pénzügyi szolgáltatásra irányuló szerződésben egyértelműen meg kell határozni a kamatot, díjat és minden egyéb költséget vagy feltételt, ideértve a késedelmes teljesítés jogkövetkezményeit és a szerződést biztosító mellékkötelezettségek érvényesítésének módját, következményeit is.

(4) Fogyasztóval kötött kölcsönszerződésben vagy pénzügyi lízingszerződésben az ügyfél számára kedvezőtlenül kizárólag a kamatot, díjat vagy költséget lehet egyoldalúan módosítani. Egyéb feltétel, ideértve az egyoldalú módosításra okot adó körülmények felsorolását is, egyoldalúan nem módosítható az ügyfél számára kedvezőtlenül. Az egyoldalú módosítás jogát a hitelező akkor jogosult gyakorolni, ha a módosításra okot adó objektív körülmények tételes meghatározását a szerződés tartalmazza, valamint a hitelező árazási elveit írásban rögzítette.

(5) Az árazási elveknek tartalmazniuk kell legalább a következőket:

a) valamely kamat, díj vagy költség módosítása a szerződésekben foglalt és az adott kamat, díj vagy költség mértékére ténylegesen hatást gyakorló ok alapján történhet;

b) ha valamely feltétel változása a kamat-, díj- vagy költségelem csökkentését teszi indokolttá, azt is érvényesíteni kell;

c) az adott kamat-, díj- vagy költségelemre kihatással bíró ok-okozati feltételeket együttesen, tényleges hatásuk arányában kell figyelembe venni;

d) díjat vagy költséget évente legfeljebb a Központi Statisztikai Hivatal által közzétett előző évi éves fogyasztói árindex mértékében lehet emelni.

(6) Az árazási elvek megfelelőségét, valamint az árazási elvek alkalmazásának gyakorlatát a Felügyelet ellenőrzi. Az ellenőrzés során a Felügyelet figyelembe veszi a fogyasztókkal szembeni tisztességtelen kereskedelmi gyakorlat tilalmáról szóló 2008. évi XLVII. törvény hatálya alá tartozó, a Felügyelet által is elfogadott magatartási kódex rendelkezéseit.

(7) A fogyasztóval kötött deviza alapú hitel- vagy kölcsön-szerződések esetében a pénzügyi intézmény kizárólag azokat a költségeket és díjakat számíthatja fel devizában, amelyek az adott szerződés teljesítésének és fenntartásának érdekében a devizaforrás megszerzésével közvetlenül kapcsolatban állnak, ideértve a kamat jellegű kezelési költséget és a deviza alapú hitel- vagy kölcsöntartozás mindenkori összegéhez igazodó hitelfedezeti biztosítási szolgáltatással kapcsolatos költséget, ha a hitelintézetet terhelő biztosítási díj is deviza alapú. Nem számolható fel a fogyasztó számára devizában a szerződéskötéssel, a levelezéssel, a kimutatások és igazolások előállításával, az ügyfelek látogatásával, a hitel monitoringgal, a felmondással, a fedezet értékbecslésével és cseréjével, a szerződés módosításával, a nem a deviza alapú hitel- vagy kölcsöntartozás mindenkori összegéhez igazodó hitelfedezeti biztosítási szolgáltatással, továbbá a hitelszerződés ügyintézésével és a kapcsolódó hitelszámla lezárásával kapcsolatos díj és költség.

(8) A (4) bekezdésben meghatározott szerződések esetén kamatot, díjat vagy költséget érintő, egyoldalú, az ügyfél számára kedvezőtlen módosítást – referencia-kamatlábhoz kötött kamatnál a referencia-kamatláb változásából eredő kamatváltozás, valamint az állami kamattámogatással nyújtott lakáskölcsön kivételével – a módosítás hatálybalépését megelőzően legalább hatvan nappal hirdetményben közzé kell tenni. A módosításról és a módosítást követően várhatóan fizetendő törlesztő részletről – referencia-kamatlábhoz kötött kamatnál a referencia-kamatláb változásából eredő kamatváltozás, valamint az állami kamattámogatással nyújtott lakáskölcsön kivételével – az érintett ügyfeleket postai úton vagy más, a szerződésben meghatározott tartós adathordozón értesíteni kell. A módosítással kapcsolatos tájékoztatást elektronikus kereskedelmi szolgáltatás nyújtása esetén az ügyfelek számára folyamatosan és könnyen hozzáférhető módon, elektronikus úton is elérhetővé kell tenni.

(9) A (8) bekezdésben meghatározott közvetlen értesítés feladási időpontjának legalább 60 nappal meg kell előznie a módosítás hatálybalépését.

(10) Állami kamattámogatással nyújtott lakáskölcsön esetén kamatot, díjat vagy költséget érintő, egyoldalú, az ügyfél számára kedvezőtlen módosítást a módosítás hatálybalépését megelőzően legalább 15 nappal hirdetményben közzé kell tenni, elektronikus kereskedelmi szolgáltatás nyújtása esetén az ügyfelek számára folyamatosan és könnyen hozzáférhető módon, elektronikusan is elérhetővé kell tenni.

(11) A (4) bekezdésben meghatározott szerződéseknél a kamat, díj vagy költség ügyfél számára kedvezőtlen egyoldalú módosítása esetén – referencia-kamatlábhoz kötött kamat esetén a referencia-kamatláb változásából eredő kamatváltozás kivételével – az ügyfél a módosítás hatálybalépése előtt – a (12) bekezdésben meghatározott kivétellel – jogosult a szerződés díjmentes felmondására.

(12) Jelzáloglevéllel finanszírozott kölcsönszerződés esetén – ideértve a jelzálog-hitelintézet által refinanszírozott kölcsönszerződést is a tényleges refinanszírozást követően –, a kamat, díj vagy költség ügyfél számára kedvezőtlen egyoldalú módosítása miatt az ügyfelet megillető felmondáskor a hitelintézet jogosult a lejárat előtti visszafizetéssel járó költségeit érvényesíteni. A kölcsönszerződésnek tartalmaznia kell, hogy a kölcsön jelzáloglevéllel finanszírozott vagy jelzáloglevéllel kívánják refinanszíroztatni, továbbá ennek jogkövetkezményeit. Jelzálog-hitelintézet által refinanszírozott kölcsönszerződés esetén az ügyfelet legkésőbb a refinanszírozás bekövetkezését követő 30 napon belül feladott értesítővel kell tájékoztatni a refinanszírozás megvalósulásáról.

(13) A (4) bekezdésben nem szabályozott szerződések esetén kamatot, díjat vagy egyéb szerződési feltételt csak akkor lehet egyoldalúan, az ügyfél számára kedvezőtlenül módosítani, ha a szerződés ezt a pénzügyi intézmény számára – külön pontban – egyértelműen meghatározott feltételek, illetve körülmények esetére lehetővé teszi. A szerződés kamatot, díjat érintő – az ügyfél számára kedvezőtlen – módosítását a módosítás hatálybalépését tizenöt nappal megelőzően, hirdetményben közzé kell tenni, elektronikus kereskedelmi szolgáltatás nyújtása esetén az ügyfelek számára folyamatosan és könnyen hozzáférhető módon, elektronikus úton is elérhetővé kell tenni.

(14) Szerződés egyoldalúan nem módosítható új díj vagy költség bevezetésével. Az egyes kamat, díj vagy költségelemek szerződésben meghatározott számítási módja egyoldalúan, az ügyfél számára kedvezőtlenül nem módosítható.

(15) Az ügyfél hirdetményben történő tájékoztatása során biztosítani kell, hogy megállapítható legyen, melyik kamat-, díj- vagy költségelem milyen mértékben változik. Az ügyfél számára elérhetővé kell tenni a módosítás okait.

(16) A pénzügyi intézmény az ügyfél számára nem kedvezőtlenül egyoldalúan módosíthatja az ügyféllel kötött szerződés feltételeit.

280. § (1) Jelzáloghitel-szerződésre a 279. § (4)–(6), (8)–(9) és (11) bekezdésétől eltérően a (2)–(10) bekezdésben foglaltakat kell alkalmazni.

(2) Jelzáloghitel-szerződés esetén a pénzügyi intézmény a fogyasztó szerződésszerű teljesítése esetén nem számíthat fel a kamaton felül rendszeresen fizetendő kamat jellegű díjat vagy költséget, és a szerződés megkötésekor nem kínálhat korlátozott időtartamra kedvezményes kamatot.

(3) A jelzáloghitel-szerződés megkötésekor a pénzügyi intézménynek – ha jogszabály másként nem rendelkezik – a kamat változását az alábbi módszerek egyikével kell meghatároznia:

a) referencia-kamatlábhoz kötve, vagy

b) a kamat mértéke a kölcsönszerződésben meghatározott 3 éves, 5 éves vagy 10 éves kamatperiódusok alatt rögzített.

(4) A kamaton felül nem rendszeresen fizetendő egyéb díjat, költséget a pénzügyi intézmény már megkötött szerződések vonatkozásában évente legfeljebb a Központi Statisztikai Hivatal által közzétett előző évi éves fogyasztói árindex mértékében emelheti.

(5) A (3) bekezdés a) pontjában meghatározott esetben a fogyasztó által fizetendő kamat és a referenciakamat különbségét (a felárat) a pénzügyi intézmény egyoldalúan a fogyasztó számára kedvezőtlenül kizárólag akkor módosíthatja, ha

a) a fogyasztó egy havi törlesztőrészlettel negyvenöt napot meghaladó fizetési késedelembe esik vagy

b) a fogyasztó a fedezetül szolgáló ingatlanra kötött, a pénzügyi intézményre engedményezett vagyonbiztosítást a pénzügyi szolgáltató postai úton vagy más, a szerződésben meghatározott közvetlen módon történő értesítése ellenére legalább 2 hónapon keresztül nem fizeti.

(6) Az (5) bekezdésben meghatározott feltételek változásának felárra gyakorolt hatását a pénzügyi intézmény belső szabályzatában rögzíti.

(7) A (3) bekezdés a) pontjában meghatározott esetben a referencia-kamatláb

a) forinthitelnél a 3 havi, a 6 havi vagy a 12 havi BUBOR, vagy a lakáscélú állami támogatásokról szóló kormányrendeletben meghatározottak szerint az Államadósság Kezelő Központ Zrt. által havi rendszerességgel közzétett 3 éves vagy 5 éves állampapír átlaghozam,

b) euróhitelnél és euró alapú hitelnél a 3 havi, a 6 havi vagy a 12 havi EURIBOR,

c) svájci frank hitelnél és svájci frank alapú hitelnél a 3 havi, a 6 havi vagy a 12 havi CHF LIBOR.

(8) Referencia-kamatlábhoz kötött jelzáloghitel-szerződés esetén a kamat mértékét a választott referencia-kamatláb futamidejének megfelelő időközönként kell a fordulónapot megelőző hónap utolsó munkanapja előtt 2 nappal érvényes referencia-kamatlábhoz igazítani.

(9) A (3) bekezdés b) pontjában meghatározott kamatozás esetén az új kamatperiódusokban alkalmazott kamat mértékét annak hatálybalépését megelőzően legalább 90 nappal hirdetményben közzé kell tenni. A módosításról és a módosítást követően várhatóan fizetendő törlesztőrészletről az érintett ügyfeleket postai úton vagy más, a szerződésben meghatározott közvetlen módon értesíteni kell. A közvetlen értesítés elküldésének legalább 90 nappal meg kell előznie a módosítás hatálybalépését. A módosítással kapcsolatos tájékoztatást elektronikus kereskedelmi szolgáltatás nyújtása esetén az ügyfelek számára folyamatosan és könnyen hozzáférhető módon, elektronikusan is elérhetővé kell tenni.

(10) A (3) bekezdés b) pontjában meghatározott kamatozás esetén az új kamatperiódus kezdetét megelőző 90 nap alatt – a 279. § (12) bekezdésben meghatározott kivétellel – az ügyfél jogosult a szerződés díjmentes felmondására. Az ügyfél felmondása hatályát veszti, ha a kamatperiódus végéig a felmondással érintett szerződésből eredő tartozás teljes összegét a hitelező részére nem fizeti meg.

281. § (1) A hitelintézet csak akkor köthet betétszerződést (szolgáltathat ki betétokiratot) vagy bocsáthat ki hitelviszonyt megtestesítő értékpapírt, ha a szerződés tartalmazza a213. § (1) bekezdésében és a 213. § (2) bekezdés c) pontjában foglalt rendelkezésekre történő figyelemfelhívást.

(2) Ha az OBA-ban tagsággal rendelkező hitelintézet a 14. § (1) bekezdés h) pontja alapján függő közvetítő útján végez betétügyletet, a függő közvetítő közli azt is, hogy melyik hitelintézet megbízásából történik a betét elfogadása.

(3) Az értékpapírszerű formában kiállított betétokiraton feltűnően fel kell tüntetni, hogy az alapjául szolgáló szerződés betétszerződés vagy takarékbetét szerződés.

282. § A 212. § (4) bekezdésben meghatározott betétekből a kifizetéseket minden esetben a legrégebben befizetett összegből kell teljesíteni.

283. § (1) A fogyasztóval kötött kölcsönszerződés vagy pénzügyi lízingszerződés felmondását megelőzően a pénzügyi intézmény a fogyasztónak, valamint a szerződésben kezesként részt vevő személynek, továbbá – ha a zálogfedezetet nem a hitelfelvevő nyújtja – a zálogkötelezettnek küldött írásbeli fizetési felszólításban felhívja a fogyasztó, valamint a kezes, illetve a zálogkötelezett figyelmét a teljes fennálló és a lejárt tartozás összegére, a fizetendő kamat és késedelmi kamat mértékére, valamint a nemfizetés esetén növekvő kamatteherre és a tartozás rendezésének elmaradása esetén a várható jogkövetkezményekre.

(2) A fogyasztóval kötött kölcsönszerződés vagy pénzügyi lízingszerződés felmondását a pénzügyi intézmény a fogyasztónak és a kezesnek megküldi. A felmondás megküldésének igazolása a pénzügyi intézményt terheli.

(3) Jelzáloghitel-szerződés felmondását megelőzően a pénzügyi intézmény az (1) bekezdésben meghatározott írásbeli fizetési felszólítással egyidejűleg, az (1) bekezdésben meghatározott tájékoztatás mellett bemutatja a szerződés megkötésétől kezdődően az egyes évekre összesítve – a fogyasztó külön kérése esetén havi bontásban – a fogyasztó által teljesített törlesztő részletek, a visszafizetett tőkeösszeg, az elszámolt kamat, késedelmi kamat és egyéb költségek, továbbá a tőkésített kamat és a fennálló tartozás alakulását.

284. § (1) A fogyasztóval kötött, lakáscélú hitel- és kölcsönszerződés vagy pénzügyi lízingszerződés esetében a szerződés felmondását követő kilencvenedik napot követően a pénzügyi intézmény a fogyasztó nem teljesítése miatt a felmondás napját megelőző napon érvényes ügyleti kamatot és kezelési költséget meghaladó mértékű késedelmi kamatot, költséget, díjat vagy jutalékot nem számíthat fel.

(2) Ha a fogyasztóval kötött, lakáscélú hitel- és kölcsönszerződés vagy pénzügyi lízingszerződés deviza alapú, és a szerződés a szerződés felmondása bekövetkezésekor a fennálló tartozás összegének forintban történő meghatározását írja elő, az (1) bekezdést azzal az eltéréssel kell alkalmazni, hogy a szerződés felmondását követő kilencvenedik napot követően a pénzügyi intézmény a fogyasztó nem teljesítése miatt, a felmondás napján érvényes ügyleti kamatot és kezelési költséget meghaladó mértékű késedelmi kamatot, költséget, díjat vagy jutalékot nem számíthat fel.

285. § Elektronikus pénzt kibocsátó hitelintézet a tevékenység végzése során alkalmazza az egyes fizetési szolgáltatókról szóló 2013. évi CCXXXV. törvény 66. §-át.

286. § (1) A hitelintézet évenként legfeljebb két bankszünnapot tarthat. A pénzügyi, kiegészítő pénzügyi szolgáltatás meghatározott munkanapon történő ilyen szüneteltetése kiterjedhet

a) a könyvelésre (könyvelési szünnap),

b) a pénztári szolgálatra (pénztári szünnap), vagy

c) a könyvelésre és a pénztári szolgálatra (könyvelési és pénztári szünnap).

(2) A hitelintézet a bankszünnapot – tizenöt nappal megelőzően – legalább két országos napilapban köteles meghirdetni, valamint a Felügyeletnek bejelenteni.

(3) Az (1) bekezdésben meghatározottakon túl a Felügyelet a hitelintézet kérelmére bankszünnap tartását rendeli el. Az elrendelt bankszünnapok száma évenként három napnál nem lehet több.

287. § E törvény, valamint a végrehajtására kiadott jogszabályok a fogyasztókkal szembeni kereskedelmi gyakorlatra, így különösen az ügyfelek tájékoztatásra vonatkozó rendelkezéseinek megsértése esetén a Felügyelet a fogyasztókkal szembeni tisztességtelen kereskedelmi gyakorlat tilalmáról szóló 2008. évi XLVII. törvényben meghatározott szabályok szerint jár el, ha a jogsértés fogyasztót érint.

288. § (1) A pénzügyi intézmény és a független közvetítő biztosítja, hogy az ügyfél a pénzügyi intézmény és a független közvetítő magatartására, tevékenységére vagy mulasztására vonatkozó panaszát szóban (személyesen, telefonon) vagy írásban (személyesen vagy más által átadott irat útján, postai úton, telefaxon, elektronikus levélben) közölhesse.

(2) A pénzügyi intézmény és a független közvetítő

a) a szóbeli panaszt valamennyi, az ügyfelek számára nyitva álló helyiségben, annak nyitvatartási idejében, ennek hiányában a székhelyén minden munkanapon 8 órától 16 óráig,

b) a telefonon közölt szóbeli panaszt minden munkanapon és legalább a hét egy munkanapján 8 órától 20 óráig,

c) elektronikus eléréssel – üzemzavar esetén megfelelő más elérhetőséget biztosítva – az írásbeli panaszt folyamatosan

fogadja.

(3) Telefonon történő panaszkezelés esetén a pénzügyi intézmény biztosítja az ésszerű várakozási időn belüli hívásfogadást és ügyintézést.

(4) Telefonon történő panaszkezelés esetén a pénzügyi intézmény, független közvetítő és az ügyfél közötti telefonos kommunikációt a pénzügyi intézmény hangfelvétellel rögzíti, és a hangfelvételt egy évig megőrzi. Az ügyfél kérésére biztosítani kell a hangfelvétel visszahallgatását, továbbá térítésmentesen rendelkezésre kell bocsátani a hangfelvételről készített hitelesített jegyzőkönyvet.

(5) A pénzügyi intézmény és a független közvetítő a szóbeli panaszt – a (6) bekezdésben meghatározott kivétellel – azonnal megvizsgálja, és szükség szerint orvosolja. Ha az ügyfél a panasz kezelésével nem ért egyet, a pénzügyi intézmény és a független közvetítő a panaszról és az azzal kapcsolatos álláspontjáról jegyzőkönyvet vesz fel, és annak egy másolati példányát a személyesen közölt szóbeli panasz esetén az ügyfélnek átadja, telefonon közölt szóbeli panasz esetén az ügyfélnek – a (7) bekezdésben foglaltakkal egyidejűleg – megküldi, egyebekben az írásbeli panaszra vonatkozó rendelkezések szerint jár el.

(6) Ha a panasz azonnali kivizsgálása nem lehetséges, a pénzügyi intézmény és a független közvetítő a panaszról jegyzőkönyvet vesz fel, és annak egy másolati példányát a személyesen közölt szóbeli panasz esetén az ügyfélnek átadja, telefonon közölt szóbeli panasz esetén az ügyfélnek – a (7) bekezdésben foglaltakkal egyidejűleg – megküldi, egyebekben az írásbeli panaszra vonatkozó rendelkezések szerint jár el.

(7) A pénzügyi intézmény és a független közvetítő az írásbeli panasszal kapcsolatos, indokolással ellátott álláspontját a panasz közlését követő 30 napon belül megküldi az ügyfélnek.

(8) A panasz elutasítása esetén a pénzügyi intézmény és független közvetítő válaszában tájékoztatja az ügyfelet arról, hogy az MNB tv. szerinti fogyasztóvédelmi rendelkezések megsértése esetén a Felügyeletnél fogyasztóvédelmi eljárást kezdeményezhet, vagy a szerződés létrejöttével, érvényességével, joghatásaival és megszűnésével, továbbá a szerződésszegéssel és annak joghatásaival kapcsolatos jogvita esetén bírósághoz fordulhat, vagy a Pénzügyi Békéltető Testület eljárását kezdeményezheti. A pénzügyi intézmény vagy független közvetítő megadja a Pénzügyi Békéltető Testület levelezési címét.

(9) A pénzügyi intézmény és a független közvetítő a panaszt és az arra adott választ három évig őrzi meg, és azt a Felügyelet kérésére bemutatja.

(10) A pénzügyi intézmény és a független közvetítő az ügyfelek panaszai hatékony, átlátható és gyors kezelésének eljárásáról, a panaszügyintézés módjáról, valamint a (13) bekezdés szerinti nyilvántartás vezetésének szabályairól szabályzatot (a továbbiakban: panaszkezelési szabályzat) készít. A pénzügyi intézmény és a független közvetítő a panaszkezelési szabályzatban tájékoztatja az ügyfelet a panaszügyintézés helyéről, levelezési címéről, elektronikus levelezési címéről, telefonszámáról és telefaxszámáról.

(11) A pénzügyi intézmény és a független közvetítő az ügyfelek panaszairól, valamint az azok rendezését, megoldását szolgáló intézkedésekről nyilvántartást vezet.

(12) A (11) bekezdés szerinti nyilvántartás tartalmazza

a) a panasz leírását, a panasz tárgyát képező esemény vagy tény megjelölését,

b) a panasz benyújtásának időpontját,

c) a panasz rendezésére vagy megoldására szolgáló intézkedés leírását, elutasítás esetén annak indokát,

d) a c) pont szerinti intézkedés teljesítésének határidejét és a végrehajtásért felelős személy megnevezését, továbbá

e) a panasz megválaszolásának időpontját.

(13) A pénzügyi intézmény és a független közvetítő a panaszkezelési szabályzatot a honlapján közzéteszi és az ügyfelek számára nyitva álló helyiségében, ennek hiányában a székhelyén kifüggeszti.

(14) A pénzügyi intézmény és a független közvetítő a panasz kivizsgálásáért a fogyasztóval szemben külön díjat nem számíthat fel.

(15) A pénzügyi intézmény és a független közvetítő fogyasztóvédelmi ügyekben fogyasztóvédelmi ügyekért felelős kapcsolattartót kijelöli, és a Felügyeletnek 15 napon belül a felelős személyét, illetve annak változását írásban bejelenti.

289. § (1) Az 575/2013/EU rendelet 458. cikk (2) bekezdés d) pont i)–iv) és vii) alpont alkalmazásában kijelölt hatóság a pénz-, tőke és biztosítási piac szabályozásáért felelős miniszter.

(2) Az 575/2013/EU rendelet 458. cikk (2) bekezdés d) pont v) és vi) alpont alkalmazásában kijelölt hatóság az MNB.

290. § (1) Felhatalmazást kap a Kormány arra, hogy rendeletben állapítsa meg:

a) a 3. § (1) bekezdésében, valamint a 3. § (2) bekezdésének a) és d) pontjában meghatározott szolgáltatások végzésére, illetve kiegészítő pénzügyi szolgáltatások végzésére, valamint a szolgáltatások nyújtása során kötött szerződések kötelező tartalmi elemeire,

b) az egységesített betéti kamatláb mutató számítására és közzétételére,

c) a 3. § (1) bekezdésében, valamint a 3. § (2) bekezdésében meghatározott pénzügyi szolgáltatások, illetve kiegészítő pénzügyi szolgáltatások folytatásához szükséges személyi és tárgyi feltételekre,

d) a hitelintézet nyilvánosságra hozatali követelményeinek teljesítésére,

e) a független közvetítők felelősségbiztosítási szerződéseinek tartalmi követelményeire,

f) a közvetítői díj meghatározásának és kifizetésének módjára, időbeli ütemezésére,

g) a 2012. április 1-je előtt hatályos 1996. évi CXII. törvény 210/A. §-ában meghatározott szerződésekben előírt kamat a pénzügyi intézmény általi, az ügyfél számára kedvezőtlen egyoldalú módosításának eseteire, feltételeire és módjára,

h) a javadalmazási politikának az érintett hitelintézet mérete, tevékenységének jellege, köre és jogi formájából eredő sajátossága figyelembevételével történő alkalmazására

vonatkozó részletes szabályokat.

(2) Felhatalmazást kap a pénz-, tőke- és biztosítási piac szabályozásáért felelős miniszter, hogy rendeletben állapítsa meg:

a) a hitelintézetek befektetési szabályzatára,

b) a kintlevőségek, a mérlegen kívüli tételek és a fedezetek minősítésének, illetőleg értékelésének szempontjaira,

c) a fogyasztóval kötött szerződés megkötését megelőzően, a szerződéses jogviszony fennállása alatt, valamint annak megszűnése esetén alkalmazandó tájékoztatás minimálisan kötelező tartalmi elemeire,

d) a belső ellenőrzési rendszerekre, eljárásokra,

e) a közvetítői hatósági képzésre a hatósági képzés során szerzett, a pénzügyi szolgáltatás közvetítésére feljogosító tanúsítvány megszerzésének követelményeire, a hatósági vizsga díjának mértékére, megfizetésére és visszatérítésére,

f) a deviza nyitott pozícióra,

g) a banki értékesítői, az értékpapír értékesítői, a szakképesített banktisztviselői és a befektetési tanácsadói képesítés szakmai és vizsgakövetelményeire

vonatkozó részletes szabályokat.

(3) Felhatalmazást kap az MNB elnöke arra, hogy rendeletben állapítsa meg a fogyasztóval kötött szerződés megkötését megelőzően, a szerződéses jogviszony fennállása alatt, valamint annak megszűnése esetén alkalmazandó tájékoztatás és ügyfélpanaszok kezelésének formájára és módjára vonatkozó részletes szabályokat.

(4) Felhatalmazást kap az MNB elnöke arra, hogy a pénzügyi közvetítőrendszer felügyeletével kapcsolatos jogkörében eljárva rendeletben állapítsa meg az 575/2013/EU rendelet

a) 465. cikk (2) bekezdésének megfelelően az elsődleges alapvető tőkemegfelelési mutatónak és az alapvető tőkemegfelelési mutatónak azt a szintjét, amelyet a hitelintézeteknek el kell érnie vagy meg kell haladnia,

b) 467. cikk (2) bekezdésben meghatározott tartományokon belül alkalmazandó százalékos arányt,

c) 468. cikk (3) bekezdésének megfelelően a valós értéken értékelt eszközökkel és kötelezettségekkel kapcsolatos nem realizált nyereség azon százalékos arányát, amely az elsődleges alapvető tőkeelemek számítása során figyelembe vehető,

d) 478. cikk (3) bekezdésének megfelelően az elsődleges alapvető tőkeelemekből, a kiegészítő alapvető tőkeelemekből, valamint a járulékos tőkeelemekből való levonások során alkalmazandó százalékos arányokat,

e) 479. cikk (4) bekezdésének megfelelően azon tőkeelemek átmeneti figyelembe vételi lehetőségére vonatkozó százalékos arányokat, amelyek a 2013. december 31-ig hatályos jogszabályok alapján figyelembe vehetőek voltak az összevont alapú elsődleges alapvető tőke számítás során, de az 575/2013/EU rendelet hatályos követelményeinek már nem felelnek meg,

f) 480. cikk (3) bekezdésének megfelelően a kisebbségi részesedések, a kiegészítő alapvető tőkébe beszámítható tőkeelemek, illetve a járulékos tőkébe beszámítható tőkeelemek összevont alapú szavatolótőkében való figyelembevételi lehetőségére vonatkozó arányokat,

g) 481. cikk (5) bekezdésének megfelelően az elsődleges alapvető tőkeelemekre, az alapvető tőkeelemekre, a járulékos tőkeelemekre és a szavatolótőke-elemekre a 2013. december 31-ig hatályos jogszabályok által előírt, de az 575/2013/EU rendeletben nem szereplő szűrők és levonások átmeneti alkalmazására vonatkozó százalékos arányokat,

h) 486. cikk (6) bekezdésének megfelelően az elsődleges alapvető tőkében, a kiegészítő alapvető tőkében, valamint a járulékos tőkében a 2013. december 31-ig hatályos jogszabályok alapján figyelembe vehető, de az 575/2013/EU rendeletben foglalt követelményeknek meg nem felelő tételek átmeneti figyelembe vételére vonatkozó százalékos arányokat.

(5) Felhatalmazást kap az MNB elnöke arra, hogy a pénzügyi közvetítőrendszer felügyeletével kapcsolatos jogkörében eljárva rendeletben állapítsa meg a kiterjesztett teljesítmény-javadalmazás kifizetésének jelenértéke meghatározásához alkalmazandó diszkontrátát.

291. § (1) Ez a törvény – a (2) és (3) bekezdésben meghatározott kivétellel – 2014. január 1-jén lép hatályba.

(2) A 135. §, a 164. § w) pontja, a 306. § és a 308. § (2) bekezdése 2014. március 15-én lép hatályba.

(3) A 145. § 2014. július 1-jén lép hatályba.

292. § (1) E törvény hatálybalépésekor hitel- és pénzkölcsönnyújtási tevékenysége keretében követelésnek – a kötelezett kockázatának átvállalásával vagy anélkül történő – megszerzésére, megelőlegezésére, valamint leszámítolására engedéllyel rendelkező pénzügyi intézmény a 3. § (1) bekezdés l) pontjában foglalt tevékenység végzésére külön engedélyezés nélkül a továbbiakban is jogosult.

(2) Az e törvény hatálybalépésekor már működő hitelintézet – a 117. § (5) bekezdésétől eltérően – 2014. június 30-ig az irányítási jogkörrel rendelkező vezető testület által elfogadott és a felügyeleti jogkörrel rendelkező vezető testület által ellenőrzött javadalmazási politikát is alkalmazhat.

(3) A 118. §-ban foglaltakat 2014. január 1-jét követően kifizetett javadalmazásra abban az esetben is alkalmazni kell, ha a kifizetésre vonatkozó szerződés az e törvény hatályba lépése előtt került megkötésre.

(4) A 2012. április 1. előtt fogyasztóval kötött egy évnél hosszabb hátralévő futamidejű jelzálog-hitelszerződés esetében – ha az nem felel meg a 280. § rendelkezéseinek – a fogyasztó a futamidő végéig egy alkalommal kérheti a szerződés – számára hozzáférhetővé tett feltételeknek megfelelő – módosítását vagy kiváltását, hogy az megfeleljen a 280. § rendelkezéseinek azzal, hogy az új hitel

a) forinthitel, ha az eredeti hitel forinthitel,

b) euróhitel, euró alapú hitel vagy forinthitel lehet, ha az eredeti hitel euró alapú hitel, euróhitel vagy más – a c) pontban meg nem határozott – devizahitel,

c) svájci frank hitel, svájci frank alapú hitel, euróhitel, euró alapú hitel vagy forinthitel lehet, ha az eredeti hitel svájci frank hitel vagy svájci frank alapú hitel.

(5) A 2012. április 1. előtt fogyasztóval kötött egy évnél hosszabb hátralévő futamidejű jelzálog-hitelszerződés (4) bekezdés szabályai szerinti módosítására vagy kiváltására az a fogyasztó jogosult, aki az átalakításra vonatkozó írásbeli kérelme benyújtását követő 60 napon belül a jelzálog-hitelszerződés módosításához vagy kiváltásához szükséges dokumentumokat a pénzügyi intézmény számára hiánytalanul benyújtja.

(6) A (4) bekezdés szerinti jelzáloghitel-szerződéssel rendelkező fogyasztó módosításra vonatkozó igénybejelentését a követeléssel rendelkező pénzügyi intézmény nem utasíthatja el és a szerződés módosításáért vagy annak kiváltásával kapcsolatos előtörlesztéséért díjat, költséget, jutalékot nem számíthat fel.

(7) Ha a fogyasztó nem él a (4) bekezdésben foglalt lehetőséggel, akkor a 2012. április 1. előtt kötött jelzáloghitel-szerződésének módosítására az 1996. évi CXII. törvény 2012. március 31-én hatályos rendelkezéseit kell alkalmazni.

293. § (1) A 279. § (4)–(6) és (8)–(16) bekezdését a 2009. augusztus 1-je előtt fogyasztóval kötött kölcsönszerződés vagy pénzügyi lízingszerződés módosítása esetén is alkalmazni kell a (2) bekezdésben meghatározott eltéréssel.

(2) A 279. § (4)–(6), (8), (9), (11) és (13)–(15) bekezdést, valamint a 279. § (12) bekezdés első mondatát 2009. augusztus 1-je előtt kötött, a szerződés alapján jelzáloglevéllel finanszírozott kölcsönszerződésekre nem kell alkalmazni. A 279. § (12) bekezdés második mondatát a 2010. január 1-jét követően kötött szerződésekre kell alkalmazni.

294. § (1) A 213. § (1) bekezdését nem kell alkalmazni az árutőzsdei szolgáltató és a Pénztárak Garancia Alapja 2003. január 1-jét megelőzően elhelyezett betétjére.

(2) A X. Fejezet alkalmazásában betétnek minősül a 2003. január 1-jét megelőzően jelzálog-hitelintézet által kibocsátott jelzáloglevél és kiegészítő alárendelt kölcsöntőke.

295. § (1) Ha a fogyasztóval 2010. január 1-jét megelőzően kötött kölcsönszerződésben a pénzügyi intézmény által biztosítéki céllal kikötött vételi jog alapján 2010. március 1-jét követően megszerzett, a kötelezett által lakott lakóingatlan szerződés szerinti vételára alacsonyabb a vételi jog gyakorlását megelőző hat hónapon belül készült szakértői értékbecslés szerinti beköltözhető forgalmi érték hetven százalékának megfelelő összegnél (minimum ár), a vételi jog jogosultja a vételáron felül – a jogalap nélküli gazdagodás szabályai szerint – köteles a vételár és a minimum ár különbözetének a kötelezett javára történő megtérítésére, illetve ezen összegnek a (2) bekezdés szerinti elszámolás körében a kötelezett javára történő figyelembevételére.

(2) Az (1) bekezdés szerinti vételi jog jogosultja a követelése, annak járulékai és az (1) bekezdés szerint általa térítendő pénzösszeg közötti különbözet összegével a kötelezettel elszámolni köteles.

(3) Az (1) és a (2) bekezdésben foglaltakat kell alkalmazni akkor is, ha a pénzügyi intézmény

a) a biztosítéki céllal kikötött vételi jog gyakorlását másnak átengedi,

b) a biztosítéki céllal kikötött vételi joggal biztosított követelést másra átruházza (engedményezi).

296. § E törvény hatálybalépésekor már működő vagy engedélyezési eljárás alatt lévő szövetkezeti hitelintézet 12. §-ban meghatározott követelményeknek legkésőbb 2015. december 31-től köteles megfelelni.

297. § (1) A 283. § (3) bekezdést e törvény hatálybalépését megelőzően kötött jelzálog-hitelszerződés 2014. március 1-jét követő felmondásakor kell alkalmazni.

(2) A 267. §-t a nem lakáscélú jelzáloghitel-szerződések esetén a törvény hatálybalépését követően megkötött szerződésekre, valamint a hatálybalépéskor már fennálló szerződésekre 2014. július 1-jét követően teljesítendő törlesztőrészlet, valamint devizában megállapított bármilyen költség, díj vagy jutalék vonatkozásában is alkalmazni kell.

298. § (1) 2014. január 1. és 2015. december 31. között a hitelintézetnek a 86. § szerinti tőkefenntartási pufferének értéke nulla.

(2) A hitelintézet a 86. § szerinti tőkefenntartási puffert 2016. január 1-jétől kezdődően az alábbiak szerint képzi

a) 2016. január 1-je és 2016. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték 0,625 százaléka,

b) 2017. január 1-je és 2017. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték 1,25 százaléka,

c) 2018. január 1-je és 2018. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték 1,875 százaléka.

299. § (1) A hitelintézet a 87. §-nak megfelelően – a (2), a (3) vagy a (4) bekezdésben foglalt kivétellel – intézményspecifikus anticiklikus tőkepuffert képez legkésőbb 2019. január 1-jétől.

(2) Ha az MNB tv. 183/A. §-a szerint a makroprudenciális feladatkörében eljáró MNB anticiklikus tőkepuffert ír elő, akkor a hitelintézet intézményspecifikus anticiklikus tőkepufferrátát képez:

a) 2014. január 1-je és 2014. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 0,625 százalékáig,

b) 2015. január 1-je és 2015. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 1,25 százalékáig,

c) 2016. január 1-je és 2016. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 1,875 százalékáig,

azzal, hogy 2017. január 1-jétől a 87. §-ban meghatározott mérték szerint képzi.

(3) Ha az MNB tv. 183/A. §-a szerint a makroprudenciális feladatkörében eljáró MNB anticiklikus tőkepuffert ír elő, akkor a hitelintézet intézményspecifikus anticiklikus tőkepufferrátát képez:

a) 2015. január 1-je és 2015. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 0,625 százalékáig,

b) 2016. január 1-je és 2016. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 1,25 százalékáig,

c) 2017. január 1-je és 2017. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 1,875 százalékáig,

azzal, hogy 2018. január 1-jétől a 87. §-ban meghatározott mérték szerint képzi.

(4) Ha az MNB tv. 183/A. §-a szerint a makroprudenciális feladatkörében eljáró MNB anticiklikus tőkepuffert ír elő, akkor a hitelintézet intézményspecifikus anticiklikus tőkepufferrátát képez:

a) 2016. január 1-je és 2016. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 0,625 százalékáig,

b) 2017. január 1-je és 2017. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 1,25 százalékáig,

c) 2018. január 1-je és 2018. december 31-e közötti időszakban az 575/2013/EU rendelet 92. cikk (3) bekezdésben meghatározott teljes kockázati kitettségérték legfeljebb 1,875 százalékáig,

azzal, hogy 2019. január 1-jétől a 87. §-ban meghatározott mérték szerint képzi.

300. § Ha a 299. § (2) és (3) bekezdése szerint jár el a hitelintézet és másik EGT-államban vagy harmadik országban végzett tevékenységének helye szerinti EGT-állam erre kijelölt hatósága nem határozza meg az anticiklikus tőkepufferráta mértékét, akkor az intézményspecifikus anticiklikus tőkepufferráta meghatározásakor a hitelintézet a másik EGT-államban vagy harmadik országban lévő féllel szembeni kitettsége tekintetében nulla százalékos anticiklikus tőkepufferrátát alkalmaz.

301. § A hitelintézet a 89. § szerinti globálisan rendszerszinten jelentős hitelintézetre vonatkozó tőkepuffert 2016. január 1-jétől kezdődően az alábbiak szerint képzi

a) 2016. január 1-je és 2016. december 31-e közötti időszakban a 89. § szerinti globálisan rendszerszinten jelentős hitelintézetre vonatkozó tőkepuffer értékének 25 százaléka,

b) 2017. január 1-je és 2017. december 31-e közötti időszakban a 89. § szerinti globálisan rendszerszinten jelentős hitelintézetre vonatkozó tőkepuffer értékének 50 százaléka,

c) 2018. január 1-je és 2018. december 31-e közötti időszakban a 89. § szerinti globálisan rendszerszinten jelentős hitelintézetre vonatkozó tőkepuffer értékének 75 százaléka.

302. § Az 575/2013/EU rendelet 507. cikkben rögzített mérlegelési jogkör megszűnéséig az 575/2013/EU rendelet 395. cikk (1) bekezdését a hitelintézet nem alkalmazza

a) az 575/2013/EU rendelet 129. cikk (1), (3) és (6) bekezdésében meghatározottaknak megfelelő fedezett kötvényre,

b) az olyan kitettségre, amely EGT-állam regionális kormányával, helyi önkormányzatával szemben áll fenn, vagy amelyet ezek valamelyike garantál azzal, hogy akivel szemben a kitettség fennáll vagy aki a garanciát nyújtja, a az 575/2013/EU rendelet harmadik rész II. cím 2. fejezet alkalmazásában 20%-os kockázati súlyt kapna,

c) az anyavállalatával, az adott anyavállalat más leányvállalatával vagy a saját leányvállalatával szembeni kitettségre, amennyiben az érintett vállalkozásokra olyan összevont alapú felügyelet vonatkozik, amelybe a hitelintézet is beletartozik,

d) az olyan hitelintézettel szemben fennálló kitettségre, amellyel jogszabályi vagy szerződéses kapcsolatban áll, és amely a hitelintézet készpénz-elszámolási műveletéért felelős,

e) a kötelező jegybanki tartalékra,

f) az 575/2013/EU rendelet I. melléklet 3. pontjába tartozó mérlegen kívüli okmányos meghitelezésre, valamint hitelkeret még igénybe nem vett részének 50 százalékára.

303. § (1) A hitelintézet nyilvánosságra hozza a 123. § (1) bekezdés a)–c) pontjában meghatározott információkat 2014. július 1-jétől, valamint a 123. § (1) bekezdés d)–f) pontjában meghatározott információkat 2015. január 1-jétől.

(2) A globálisan rendszerszinten jelentős hitelintézet tájékoztatja 2014. július 1-jétől az Európai Bizottságot a 123. § (1) bekezdés d)–f) pontjában meghatározott információkról.

304. § E törvény hatálybalépésekor már működő vagy engedélyezési eljárás alatt lévő hitelintézet a 114. §-ban meghatározott követelményeknek 2015. január 1-től felel meg.

305. § Ez a törvény a 5. mellékletben felsorolt uniós jogi aktusoknak való megfelelést szolgálja.

306. § (1) A 6. § (1) bekezdés 8. pontja helyébe a következő rendelkezés lép:

(E törvényben, valamint az e törvény felhatalmazása alapján kiadott jogszabályok vonatkozásában)

„8. betét: a Polgári Törvénykönyvről szóló 2013. évi V. törvény (a továbbiakban: Ptk.) szerinti betétszerződés vagy a takarékbetétről szóló 1989. évi 2. törvényerejű rendelet szerinti takarékbetét-szerződés alapján fennálló tartozás, ideértve a hitelintézetnél a fizetésiszámla-szerződés alapján fennálló pozitív számlaegyenleget is;”

(2) A 11. § (2) bekezdése helyébe a következő rendelkezés lép:

„(2) A pénzügyi intézményre a Ptk. jogi személyekre vonatkozó rendelkezéseit, a fióktelep formájában működő pénzügyi intézményre az Fkt. rendelkezéseit az e törvényben foglalt eltérésekkel szükséges alkalmazni.”

(3) A 82. § (1) bekezdése helyébe a következő rendelkezés lép:

„(1) A hitelintézet jegyzett tőkéjének leszállítása esetén, ha a hitelintézet tőkemegfelelése a jegyzett tőke leszállított értéke tekintetében is eléri vagy meghaladja a 79. § (2) bekezdése szerinti összeget, valamint az e törvényben előírt mértéket, a vele szemben fennálló követelések a Ptk. jogi személyekre vonatkozó rendelkezéseinek szempontjából biztosítékkal ellátottnak tekintendőek.”

(4) A 82. § (3) bekezdése helyébe a következő rendelkezés lép:

„(3) A hitelintézet jegyzett tőkéjének leszállítása esetén, ha a hitelintézet tőkemegfelelése a jegyzett tőke leszállított értéke tekintetében nem éri el az e törvényben az induló tőkére előírt mértéket, de a leszállítást elrendelő közgyűlés egyidejűleg dönt a tőkeemelésről is, amelynek következtében a hitelintézet tőkemegfelelése eléri vagy meghaladja az e törvényben az induló tőkére előírt mértéket, akkor a hitelintézettel szemben fennálló követelések a Ptk. jogi személyekre vonatkozó rendelkezéseinek szempontjából biztosítékkal ellátottnak tekintendőek és a Ptk. 3:312–3:313. §-ában foglaltak nem alkalmazandóak.”

(5) A 99. § (2) bekezdés c) pontja helyébe a következő rendelkezés lép:

(A hitelintézet fedezetként nem fogadhatja el:)

„c) a hitelintézet vagy az összevont alapú felügyelet alá tartozó hitelintézettel szoros kapcsolatban álló vállalkozás Ptk.-ban meghatározott minősített többséget biztosító befolyása alatt álló részvénytársaság részvényét.”

(6) A 157. § helyébe a következő rendelkezés lép:

„157. § (1) A közérdeklődésre számot tartó hitelintézet a Ptk. jogi személyekre vonatkozó rendelkezései szerinti audit bizottságot hoz létre és működtet, figyelemmel arra, hogy nem nyilvános részvénytársasági formában működő hitelintézet esetén, ahol a Ptk. jogi személyekre vonatkozó rendelkezése részvénytársaságot és közgyűlést említ ott hitelintézetet és annak legfőbb szervét kell érteni.

(2) A mérlegfőösszeg tekintetében 5 százaléknál kisebb piaci részesedéssel rendelkező közérdeklődésre számot tartó hitelintézet közös kockázatvállalási-kockázatkezelési és audit bizottságot állíthat fel, amelynek tagjai megfelelő szakértelemmel rendelkeznek feladataik ellátásához.”

(7) A 280. § (5) bekezdés b) pontja helyébe a következő rendelkezés lép:

[A (3) bekezdés a) pontjában meghatározott esetben a fogyasztó által fizetendő kamat és a referenciakamat különbségét (a felárat) a pénzügyi intézmény egyoldalúan a fogyasztó számára kedvezőtlenül kizárólag akkor módosíthatja, ha]

„b) a fogyasztó a fedezetül szolgáló ingatlanra kötött, a pénzügyi intézményre engedményezett, illetve a pénzügyi intézmény zálogjogával terhelt vagyonbiztosítást a pénzügyi szolgáltató postai úton vagy más, a szerződésben meghatározott közvetlen módon történő értesítése ellenére legalább 2 hónapon keresztül nem fizeti.”

(8) A

a) 6. § (1) bekezdés 117. pontjában a „jogi személy, jogi személyiség nélküli gazdasági társaság,” szövegrész helyébe a „jogi személy,” szöveg,

b) 6. § (1) bekezdés 122. pont e) alpontjában az „az ellenőrző testület” szövegrész helyébe az „a felügyelő bizottság” szöveg,

c) 10. § (3) bekezdésében, 11. § (4) bekezdésében, 21. § (3) bekezdésében, a „jogi személy, jogi személyiség nélküli gazdasági társaság,” szövegrész helyébe a „jogi személy,” szöveg,

d) 11. § (6) bekezdésében a „jogi személyiséggel rendelkező gazdasági társaság” szövegrész helyébe a „részvénytársaság, korlátolt felelősségű társaság” szöveg,

e) 17. § (1) bekezdésében a „tartozásátvállalásra” szövegrész helyébe a „szerződésátruházásra” szöveg, a „hozzájárulása” szövegrész helyébe a „jognyilatkozata” szöveg,

f) 47. § (1) bekezdésében a „gazdasági társaságokról szóló törvény 2006. évi IV. törvény (a továbbiakban: Gt.),” szövegrész helyébe a „Ptk. jogi személyekre vonatkozó rendelkezéseit,” szöveg,

g) 153. §-ban az „ellenőrző testületet” szövegrész helyébe a „felügyelő bizottságot” szöveg, az „Az ellenőrző testület” szövegrész helyébe az „A felügyelő bizottság” szöveg

lép.

307. § (1) A szövetkezeti hitelintézetek integrációjáról és egyes gazdasági tárgyú jogszabályok módosításáról szóló 2013. évi CXXXV. törvény (a továbbiakban: Szhitv.)

a) 1. § (1) bekezdés m) pontjában az „a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény (a továbbiakban: Hpt.) 2. számú mellékletében” szövegrész helyébe az „a hitelintézetekről és a pénzügyi vállalkozásokról szóló 2013. évi CCXXXVII. törvény (a továbbiakban: Hpt.) 6. § (1) bekezdés 80. pontjában” szöveg,

b) 1. § (1) bekezdés v) pontjában az „a tőkemegfelelési mutatója nem éri el a Hpt.-ben meghatározott legkisebb mértéket” szövegrész helyébe a „nem felel meg az Európai Parlament és a Tanács 575/2013/EU rendeletének 92. cikkében meghatározott tőkekövetelményeknek” szöveg,

c) 1. § (1) bekezdés z) pontjában az „a Hpt. 2. számú mellékletében „Vezető állású személyként” meghatározott személy” szövegrész helyébe az „a Hpt. 6. § (1) bekezdésének 122. pontjában „vezető állású személyként” meghatározott személy” szöveg,

d) 17. § (5) bekezdésében a „Hpt. 165. §” szövegrész helyébe a „Hpt. 196. §” szöveg,

e) a 17/K. § (6) bekezdésében a „Hpt.-ben előírtakon túlmenően” szövegrész helyébe a „Hpt. 260. §-ában előírtakon túlmenően” szöveg,

f) 17/K. § (7) bekezdésében a „Hpt.-ben” szövegrész helyébe a „Hpt. 260. §-ában” szöveg,

g) 17/K. § (8) bekezdésében a „Hpt. 136. § (1) bekezdésében” szövegrész helyébe a „Hpt. 263. § (1) bekezdésében” szöveg,

h) 17/K. § (9) bekezdésében a „Hpt. 139/A. §-a szerint fizetendő felügyeleti díj a Hpt. 139/A. § (3) bekezdés szerinti alapdíjként kétszázezer forint” szövegrész helyébe a „Hpt. 208. §-a szerint fizetendő felügyeleti díj a Hpt. 208. § (3) bekezdés szerinti alapdíjként kétszázezer forint” szöveg,

i) 17/K. § (10) bekezdésében az „a Hpt. 76. § (1) bekezdése szerint számított tőkekövetelmény” szövegrész helyébe az „a Hpt. 79. § (2) bekezdése szerint számított tőkekövetelmény” szöveg,

j) 17/L. §-ában a „Hpt. 49. § (2) bekezdésében előírt titoktartási kötelezettsége” szövegrész helyébe a „Hpt. 159. § (2) bekezdésében előírt titoktartási kötelezettsége” szöveg, valamint a „Hpt. 50. §-a szerinti” szövegrész helyébe a „Hpt. 160. §-a szerinti” szöveg,

k) 17/P. § (2) bekezdésében az „a Hpt. 121. § (1) bekezdése szerint” szövegrész helyébe „a Hpt. 234. § (1) bekezdése szerint” szöveg, valamint az „a Hpt. 2. sz. mellékletének IV/1. pontja értelmében” szövegrész helyébe „a Hpt. 6. § (2) bekezdésének 1. pontja értelmében” szöveg,

l) 17/P. § (5) bekezdésében az „a Hpt. 2. sz. mellékletének IV/1. pontja értelmében” szövegrész helyébe „a Hpt. 6. § (2) bekezdésének 1. pontja értelmében” szöveg,

m) 17/R. § (2) bekezdésében az „a Hpt. 76. § (1) és (2) bekezdésében meghatározott tőkekövetelményt” szövegrész helyébe „a Hpt. 79. § (1) és (2) bekezdésében és a Hpt. 186. § (1) bekezdésében meghatározott tőkekövetelményt” szöveg,

n) 17/T. § (4) bekezdésében az „a Hpt. végelszámolásra illetve felszámolásra vonatkozó szabályai” szövegrész helyébe „a Hpt. 47–66. §-ának rendelkezései” szöveg,

o) 17/T. § (5) bekezdésében az „a Hpt. 30. § (1) bekezdés b) pontja alapján” szövegrész helyébe „a Hpt. 33. § (1) bekezdés a) pontja alapján” szöveg,

p) 17/T. § (6) bekezdésében az „a Hpt. rendelkezései” szövegrész helyébe „a Hpt. 47–66. §-ainak rendelkezései” szöveg,

q) 19. § (2) bekezdés b) pontjában a „Hpt. 79–81. §” szövegrész helyébe az „a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról szóló, 2013. június 26-i 575/2013/EU európai parlamenti és tanácsi rendelet negyedik rész” szöveg,

r) 19. § (7) bekezdésében a „Hpt. 176/B. §-a szerint a szövetkezeti hitelintézet végelszámolását vagy a Hpt. 177. §-a szerint a felszámolását és a Hpt. 157. § (1) bekezdés e) pontja alapján a Hpt. 151. § (3) bekezdés” szövegrész helyébe „a Hpt. 48. §-a szerint a szövetkezeti hitelintézet végelszámolását vagy a Hpt. 51. §-a szerint a felszámolását és a Hpt. 189. § (1) bekezdés e) pontja alapján a Hpt. 184. § (3) bekezdés” szöveg

lép.

(2) Az Szhitv. 4. § (7) bekezdése helyébe a következő rendelkezés lép:

„(7) Az Integrációs Szervezet és a Szövetkezeti Hitelintézetek Tőkefedezeti Alapja saját vagyona, bevételei, jövedelme és ügyletei után társasági nyereségadó, általános forgalmi adó helyi adó, tranzakciós illeték és egyéb illeték fizetésére nem köteles.”

(3) Az Szhitv. 15. § (4) bekezdése a) pontja helyébe a következő rendelkezés lép:

(Amennyiben a szövetkezeti hitelintézet nem tesz eleget az utasításnak, vagy nem jogszabályoknak vagy a szabályzatoknak megfelelően működik:)

„a) a Takarékbank Zrt. igazgatósága dönthet a szövetkezeti hitelintézet vezető tisztségviselői megbízatásának a felfüggesztéséről legfeljebb 180 napra, mely felfüggesztést legfeljebb további 180 napra meghosszabbíthat; azzal, hogy döntéséről haladéktalanul tájékoztatja a Felügyeletet, amely intézkedik felügyeleti biztos kinevezése iránt;”

(4) Az Szhitv. 15. § (16) bekezdése helyébe a következő rendelkezés lép:

„(16) Az Integrációs Szervezet által szabályzatban meghatározott esetekben és célokra a Takarékbank Zrt. az Integrációs Szervezet tagjainak eszközeit, illetve kötelezettségeit időről időre átvizsgálhatja, és a 19. § (5) bekezdésben szereplő megállapításokat teheti, illetve intézkedéseket alkalmazhatja.”

(5) Az Szhitv. 17/B. § (1) bekezdése helyébe a következő rendelkezés lép:

„(1) A szövetkezeti hitelintézet kizárólag a Hpt. 3. § (1) és (2) bekezdésében és a Hpt. 7. § (3) bekezdésében megjelölt tevékenységeket végezheti.”

(6) Az Szhitv. 17/C. § (1) bekezdése helyébe a következő rendelkezés lép:

„(1) Szövetkezeti hitelintézet – kizárólag szövetkezeti formában – legalább háromszázmillió forint induló részjegytőkével alapítható. Működési formájától függetlenül a szövetkezeti hitelintézet szavatoló tőkéje nem süllyedhet az Integrációs Szervezet által egyedi (nem konszolidált) alapon időről-időre megállapított szint alá. Az Integrációs Szervezet szabályzatban határozza meg az egyedi alapon megállapított szavatoló tőke meghatározásának elveit és folyamatát.”

(7) Az Szhitv. 17/C. § (2) bekezdés a) pont ac) alpontja helyébe a következő rendelkezés lép:

[Amennyiben a szövetkezeti hitelintézet szavatoló tőkéje az (1) bekezdésben meghatározott szint alá süllyed vagy a 19. § (13) bekezdésében meghatározott esetben, az Integrációs Szervezet jogosult – a Felügyelet jogait, feladatait és hatásköreit nem érintve, és amennyiben a Felügyelet ilyen intézkedést még nem tett –, a Felügyeletet előzetesen értesítve az alábbi kivételes intézkedésekkel élni:

a) előírhatja a szövetkezeti hitelintézet]

„ac) a pénzügyi intézmény által végzett pénzügyi szolgáltatásokra, a pénzügyi intézmény által vállalt kockázatokra tekintettel az (1) bekezdésben írtnál magasabb, az Európai Parlament és a Tanács 575/2013/EU rendeletének 92. cikkében meghatározott tőkekövetelmények értékét elérő vagy meghaladó egyedi tőkekövetelményt határozhat meg;”

(8) Az Szhitv. 17/E. § (2) bekezdése helyébe a következő rendelkezés lép:

„(2) A tagok nyilvántartását a szövetkezeti formában működő szövetkezeti hitelintézet igazgatósága naprakészen vezeti, és ez tükrözi a tag vagyoni hozzájárulása összegében bekövetkezett változásokat is. A tagok nyilvántartása az alábbi adatokat tartalmazza: a tag nevét, adóazonosító számát, természetes személy esetén születési idejét, lakóhelyét, anyja születési nevét, jogi személyiséggel nem rendelkező gazdasági társaság vagy jogi személy esetén annak székhelyét, cégjegyzékszámát vagy nyilvántartási számát és mellékletként a tényleges tulajdonosi nyilatkozatot. A tagok nyilvántartása tartalmazza ezen felül a tag felvételéről hozott döntés számát, a tagsági jogviszony keletkezésének időpontját, a tag által teljesített vagyoni hozzájárulás összegét, valamint a teljesítés időpontját, valamint a tagsági jogviszony megszűnésének időpontját, az elszámolás során a tagnak kifizetett összeget és a kifizetés időpontját is. A tagok nyilvántartását és a részvénykönyvet és a bennük szereplő adatokat bárki megtekintheti, aki jogi érdekét igazolja illetve a tagok nyilvántartása és a részvénykönyv és azok mellékletei nyilvánosak a Takarékbank Zrt. szabályzatában meghatározott módon és körben. A szövetkezeti hitelintézet igazgatósága a tagok nyilvántartásában illetve a részvénykönyvben történő minden módosításról – ideértve a 17/F. § (2) bekezdésében foglaltaknak történő megfelelés vizsgálatát is – a neki történt bejelentést követő 3 munkanapon belül bejelentést tesz az Integrációs Szervezetnek is.”

(9) Az Szhitv. 17/K. § (1) bekezdése helyébe a következő rendelkezés lép:

„(1) A szövetkezeti hitelintézet kötvénykibocsátásához, tőkéjének leszállításához illetve felemeléséhez a Takarékbank Zrt. kifejezett, előzetes, írásbeli hozzájárulása is szükséges. A Takarékbank Zrt. a 17/Q. § (4) bekezdésében foglalt esetekben jogosult illetve köteles megtagadni a hozzájárulást illetve akkor is, ha a tervezett intézkedés a betétesek érdekeit veszélyeztetheti.”

(10) A szövetkezeti hitelintézetek integrációjával kapcsolatos egyes törvények módosításáról szóló 2013. évi CXCVI. törvény 31. § (4) bekezdésében az „A 17/E. § (4) bekezdésében” szövegrész helyébe az „A szövetkezeti hitelintézetek integrációjáról és egyes gazdasági tárgyú jogszabályok módosításáról szóló 2013. évi CXXXV. törvény e törvény 8. §-ával megállapított 17/E. § (4) bekezdésében” szöveg lép.

308. § (1) Hatályát veszti a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény.

(2) Hatályát veszti a

a) 6. § (1) bekezdés 58. pontjában a „vagy jogi személyiséggel nem rendelkező gazdasági társasággal” szövegrész,

b) 25. § (2) bekezdés b) pontjában „vagy jogi személyiség nélküli gazdasági társaság” szövegrész,

c) 136. § (1) bekezdés a) pontjában a „vagy jogi személyiséggel nem rendelkező gazdasági társaság” szövegrész,

d) 260. § (1) bekezdésében a „– a gazdasági társaságokról szóló törvénynek a könyvvizsgálóra vonatkozóan meghatározott feltételein túlmenően –” szövegrész,

e) 266. §,

f) 307. §.

1. Afrikai Fejlesztési Bank

2. Amerika-közi Fejlesztési Bank

3. Amerika-közi Befektetési Társaság

4. Ázsiai Fejlesztési Bank

5. Európai Beruházási Alap

6. Európai Beruházási Bank

7. Európa Tanács Fejlesztési Bankja

8. Európai Újjáépítési és Fejlesztési Bank

9. Északi Beruházási Bank

10. Karibi Fejlesztési Bank

11. Nemzetközi Beruházás-biztosítási Ügynökség

12. Nemzetközi Pénzügyi Társaság

13. Nemzetközi Újjáépítési és Fejlesztési Bank

14. Nemzetközi Valuta Alap

1. Természetes személy személyazonosító és lakcímadatai: név, születési név, anyja neve, születési hely, idő, állampolgárság, lakcím, postacím, személyi igazolvány (útlevél) száma, egyéb, a személyazonosság igazolására a polgárok személyi adatainak és lakcímének nyilvántartásáról szóló 1992. évi LXVI. törvény szerint alkalmas igazolvány száma.

2. A pénzügyi intézményt, céget, elfogadót azonosító adatok: név, rövidített név, székhely, telephely és fióktelep címe, adószám, a képviseletre jogosultak neve és beosztása.

E törvény alkalmazásában a közvetett tulajdon számításának szabályai:

1. A közvetett tulajdon arányának megállapításához a közvetett tulajdonnal rendelkezőnek a köztes vállalkozásban fennálló szavazati jogát vagy tulajdoni hányadát meg kell szorozni a köztes vállalkozásnak a vállalkozásban fennálló szavazati vagy tulajdoni hányada közül azzal, amelyik a nagyobb. Ha a köztes vállalkozásban fennálló szavazati vagy tulajdoni hányad az ötven százalékot meghaladja, akkor azt egy egészként kell figyelembe venni.

2. Természetes személy esetében a természetes személynek a közeli hozzátartozóival együtt birtokolt, illetve gyakorolt tulajdoni vagy szavazati hányadokat egybe kell számítani.

3. A szavazati jogot a tulajdoni hányaddal azonos módon kell számításba venni.

A 94. § (6) bekezdése szerinti szorzó tényezőt a következőképpen kell meghatározni:

a) ha a hitelintézet által fenntartott elsődleges alapvető tőke szintje az 575/2013/EU rendelet 92. cikkében meghatározott minimális tőkekövetelményszint felett a kombinált pufferkövetelmény első (azaz legalacsonyabb) kvartilisén belül van, a tényező 0;

b) ha a hitelintézet által fenntartott elsődleges alapvető tőke szintje az 575/2013/EU rendelet 92. cikkében meghatározott minimális tőkekövetelményszint felett a kombinált pufferkövetelmény második kvartilisén belül van, a tényező 0,2;

c) ha a hitelintézet által fenntartott elsődleges alapvető tőke szintje az 575/2013/EU rendelet 92. cikkében meghatározott minimális tőkekövetelményszint felett a kombinált pufferkövetelmény harmadik kvartilisén belül van, a tényező 0,4;

d) ha a hitelintézet által fenntartott elsődleges alapvető tőke szintje az 575/2013/EU rendelet 92. cikkében meghatározott minimális tőkekövetelményszint felett a kombinált pufferkövetelmény negyedik (azaz legmagasabb) kvartilisén belül van, a tényező 0,6.

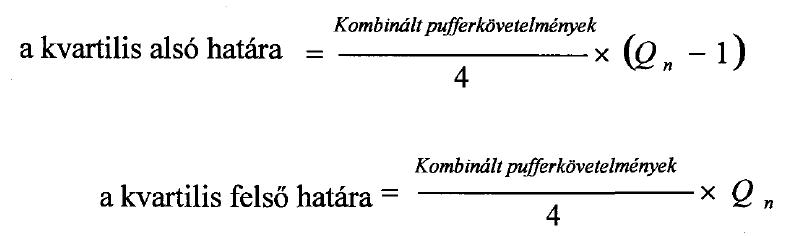

A kombinált pufferkövetelmény egyes kvartiliseinek alsó és felső határát a következőképpen kell kiszámítani:

„Q n” az érintett kvartilis sorszáma.

I. Ez a törvény a következő uniós jogi aktusoknak való megfelelést szolgálja:

1. A Tanács 1986. december 8-án kelt 86/635/EGK irányelve a bankok és más pénzintézetek éves beszámolójáról és összevont beszámolójáról.

2. Az Európai Parlament és a Tanács 1994. május 30-án kelt 94/19/EGK irányelve a betétbiztosító rendszerekről.

3. Az Európai Parlament és a Tanács 1995. július 18-án kelt 95/26/EK irányelve a 77/780/EGK és a 89/646/EGK, a hitelintézetekre vonatkozó irányelve, a Tanács 93/22/EGK irányelve az értékpapírok területén érvényesülő befektetési szolgáltatásokról és az átruházható értékpapírokba kollektív alapon befektető vállalkozásokra vonatkozó 85/611/EGK irányelv módosításáról, a prudenciális felügyelet megerősítése érdekében.

4. Az Európai Parlament és a Tanács 2001. április 4-én kelt 2001/24/EK irányelve a hitelintézetek reorganizációjáról és felszámolásáról.

5. Az Európai Parlament és a Tanács 2005. október 26-án kelt 2005/60/EK irányelve a pénzügyi rendszereknek a pénzmosás, valamint terrorizmus finanszírozása céljára való felhasználásának megelőzéséről.

6. Az Európai Parlament és a Tanács 2009. március 11-i 2009/14/EK irányelve a betétbiztosítási rendszerekről szóló 94/19/EK irányelvnek a fedezeti szint és a kifizetési határidő tekintetében történő módosításáról.

7. Az Európai Parlament és a Tanács 2009. április 23-i 2009/22/EK irányelve a fogyasztói érdekek védelme érdekében a jogsértés megszüntetésére irányuló eljárásokról, a 2. cikk (1) bekezdés a) pontja [a 185. § (1) bekezdés f) pontja – a Felügyelet eljárásában].

8. Az Európai Parlament és a Tanács 2010. november 24-i 2010/78/EU irányelve a 98/26/EK, 2002/87/EK, 2003/6/EK, 2003/41/EK, 2003/71/EK, 2004/39/EK, 2004/109/EK, 2005/60/EK, 2006/48/EK, 2006/49/EK és 2009/65/EK irányelvnek az európai felügyeleti hatóság (Európai Bankhatóság), az európai felügyeleti hatóság (Európai Biztosítás- és Foglalkoztatóinyugdíj-hatóság) és az európai felügyeleti hatóság (Európai Értékpapír-piaci Hatóság) hatásköre tekintetében történő módosításáról.

9. Az Európai Parlament és a Tanács 2013. június 26-án kelt 2013/36/EU irányelve a hitelintézetek tevékenységéhez való hozzáférésről és a hitelintézetek és befektetési vállalkozások prudenciális felügyeletéről, a 2002/87/EK irányelv módosításáról, a 2006/48/EK és a 2006/49/EK irányelv hatályon kívül helyezéséről.

II. Ez a törvény a következő uniós jogi aktusok végrehajtásához szükséges rendelkezéseket állapítja meg a Felügyelet eljárásában:

Az Európai Parlament és a Tanács 2004. október 27-én kelt 2006/2004/EK rendelete a fogyasztóvédelmi jogszabályok alkalmazásáért felelős nemzeti hatóságok közötti együttműködésről, 4. cikk (6) bekezdés f) pont [a 185. § (1) bekezdés].

III. Ez a törvény a

1. Az Európai Parlament és a Tanács 2013. június 26-án kelt 575/2013/EU rendelete a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról végrehajtásához szükséges rendelkezéseket állapít meg.